整理回収銀行:その役割と歴史

投資の初心者

先生、「整理回収銀行」って、何ですか?なんか難しそうです。

投資アドバイザー

そうだね、少し難しい言葉だね。簡単に言うと、経営がうまくいかなくなった銀行などを助けるために作られた銀行のことだよ。具体的には、破綻した二つの信用組合の業務を引き継ぐために作られたんだ。

投資の初心者

あ、そうなんですね。でも、どうしてそんな銀行が必要なんですか?

投資アドバイザー

もし、銀行が急に倒産してしまうと、そこに預金していた人々は大困りになってしまうよね。だから、そうした混乱を防ぎ、お金の流れを安定させるために、整理回収銀行が作られたんだよ。その後、住宅金融債権管理機構と合併して整理回収機構になったんだよ。

整理回収銀行とは。

『整理回収銀行』とは、投資に関係する言葉です。もともとは『東京共同銀行』という名前で、経営が行き詰まった二つの信用組合の業務を引き継ぐために設立されました。その後、『整理回収銀行』に名前を変え、住宅金融債権管理機構と一緒になり、『整理回収機構』となりました。

設立の背景

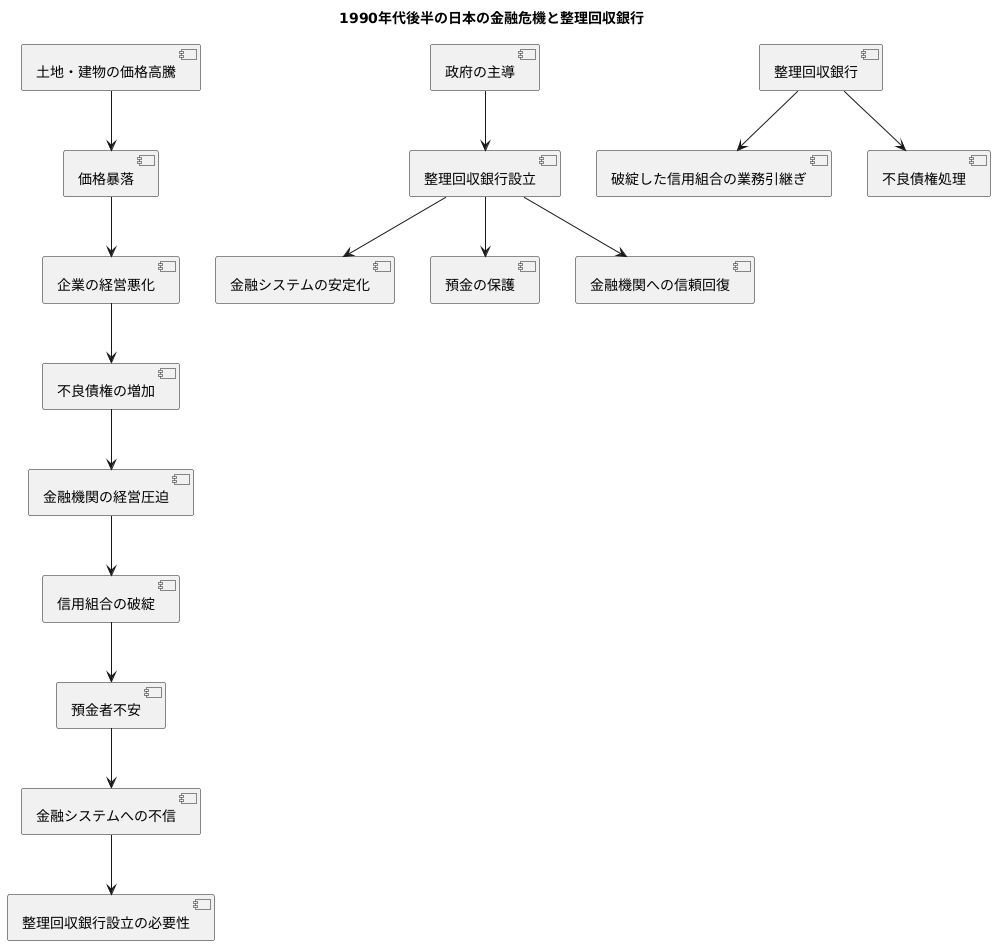

日本の経済が大きく揺らいだ1990年代後半、土地や建物の価格が異常に高騰した後の急激な下落は、多くの企業を苦境に陥れ、金融機関も多額の不良債権を抱えることになりました。不良債権とは、お金を貸した相手が返済できなくなったお金のことです。この問題は雪だるま式に膨らみ、金融機関の経営を圧迫し始めました。特に、人々がお金を預ける場所である二つの信用組合が破綻したことは、社会全体に大きな不安を与えました。人々は自分の預金がどうなるのか心配になり、金融機関への信頼は大きく揺らぎました。このような状況下で、国民の預金を守り、混乱した金融の仕組みを安定させるために、特別な金融機関を設立する必要性が強く認識されるようになりました。それが、整理回収銀行です。整理回収銀行は、破綻した信用組合の業務を引き継ぎ、集められなくなったお金の処理を進めるという重要な役割を担いました。この銀行の設立は、政府が主導して行われました。経済の危機に迅速に対応し、国民生活と経済活動への影響を最小限に抑えるためには、政府の力強い指導が必要だったからです。整理回収銀行の設立は、金融の混乱を収束させ、人々の預金を守り、金融機関への信頼を取り戻すという大きな目的を担っていました。国民の不安を取り除き、経済の安定を取り戻すための、緊急かつ重要な対策だったのです。

東京共同銀行からの変遷

かつて東京共同銀行として知られていた金融機関は、その設立当初、破綻した二つの信用組合から事業を引き継ぎ、預金者への払い戻しや債権管理といった重要な役割を担っていました。これらの信用組合の破綻は、多くの預金者に不安を与え、地域経済にも大きな影を落としていました。東京共同銀行は、こうした混乱を収拾し、預金者保護と金融システムの安定化に尽力しました。

しかし、その後の金融情勢の変化や不良債権問題への対応強化に伴い、東京共同銀行は整理回収業務に特化した組織へと再編されることになりました。そして、その役割を明確に示すため、名称も整理回収銀行へと変更されました。この名称変更は、単なる名前の変更にとどまらず、組織の目的と機能の根本的な転換を意味していました。

整理回収銀行は、従来の銀行とは異なり、預金や融資といった通常の銀行業務は行いません。その主な任務は、不良債権の処理、すなわち債権回収業務に特化しています。具体的には、破綻した金融機関から不良債権を買い取り、その債権の回収を図ることで、金融システムの健全化に貢献しています。

この東京共同銀行から整理回収銀行への名称変更は、政府が不良債権問題に真剣に取り組む姿勢を内外に示すという重要なメッセージでもありました。金融市場全体にとって、これは大きな安心材料となり、金融システムの安定化への期待を高める効果をもたらしました。整理回収銀行は、その名の通り、金融の整理と回収を通じて、健全な経済の再建に重要な役割を果たしているのです。

| 期間 | 銀行名 | 主な業務 | 背景・目的 |

|---|---|---|---|

| 設立当初 | 東京共同銀行 | 破綻した信用組合の事業継承、預金者への払い戻し、債権管理 | 信用組合の破綻による混乱収拾、預金者保護、金融システムの安定化 |

| その後 | 整理回収銀行 | 不良債権の処理、債権回収 | 金融情勢の変化、不良債権問題への対応強化、金融システムの健全化 |

住宅金融債権管理機構との合併

バブル経済の崩壊後、日本経済は深刻な不況に陥り、その中で大きな問題となったのが金融機関の不良債権でした。特に、住宅金融専門会社、いわゆる住専の不良債権問題は深刻で、多額の公的資金投入による救済が必要となりました。この住専の不良債権処理を行うために設立されたのが住宅金融債権管理機構です。一方、整理回収銀行は、護送船団方式崩壊後の金融危機の中で、破綻した金融機関から不良債権を買い取り、その処理を行うために設立されました。

その後、不良債権処理の効率化と迅速化を目指し、整理回収銀行と住宅金融債権管理機構の合併が決定されました。この二つの組織は、それぞれ異なる分野の不良債権処理を担当していましたが、合併によって資源とノウハウを統合し、より強力な不良債権処理体制を構築することが期待されました。具体的には、整理回収銀行が培ってきた企業再生のノウハウと、住宅金融債権管理機構が保有する住宅ローン債権に関する専門知識を組み合わせることで、多様化する不良債権への対応力を強化することが可能となりました。

こうして二つの組織は合併し、整理回収機構が誕生しました。整理回収機構は、従来の二つの組織の機能を継承し、より広範囲な不良債権処理業務を担うこととなりました。この合併は、単なる組織の統合にとどまらず、不良債権処理の枠組みを大きく変えるものでした。より強力な処理体制の構築により、不良債権問題の解決に向けた大きな前進となりました。不良債権問題は長期にわたり日本経済の足かせとなっていましたが、整理回収機構の設立は、その解決に大きく貢献し、日本経済の再生への道筋をつけたと言えるでしょう。

整理回収機構への発展

整理回収銀行と住宅金融債権管理機構が一緒になり、整理回収機構ができました。この組織は、日本の金融の安定に大きく貢献しました。具体的には、金融機関が抱える不良債権、つまりお金を貸したのに返ってこない債権を買い取ったり、管理したり、売ったりすることで、金融機関の立て直しを助けました。

整理回収機構の仕事は、不良債権の処理だけにとどまりませんでした。金融危機が再び起こらないようにするための仕組み作りにも参加し、金融システムの強化に力を尽くしました。過去にも金融危機を経験した日本にとって、危機の芽を摘み、安定した金融システムを築くことは大変重要な課題でした。整理回収機構は、その実現に大きく貢献したのです。

整理回収機構は、不良債権を処理するだけの組織ではなく、金融システム全体を安定させるための重要な役割を担う組織へと成長しました。金融システムが不安定になると、私たちの生活にも大きな影響が出ます。企業は資金を借りることが難しくなり、事業を続けることができなくなるかもしれません。個人の預金も安全ではなくなる可能性があります。整理回収機構は、そうした事態を防ぎ、私たちの暮らしを守る役割も担っていると言えるでしょう。

こうした整理回収機構の活動は、日本国内だけでなく、海外からも高く評価されています。世界各国で金融危機への対策が求められる中、整理回収機構の取り組みは、他の国にとっての模範となっています。日本の金融システム安定化への貢献だけでなく、世界の金融システムの安定にも、間接的に貢献していると言えるでしょう。

| 組織名 | 役割・活動 | 目的 | 影響 |

|---|---|---|---|

| 整理回収機構 (整理回収銀行 + 住宅金融債権管理機構) |

|

|

|

金融危機への対応

金融危機は、私たちの暮らしや経済全体に大きな影響を与える可能性があるため、迅速かつ適切な対応が求められます。過去には、金融機関の破綻が連鎖的に発生し、市場の混乱や経済の停滞を引き起こした事例も少なくありません。このような事態を防ぐために、様々な対策が講じられてきました。

日本では、過去の金融危機への対応として、整理回収銀行の設立、そして整理回収機構への発展という歴史があります。整理回収銀行は、破綻した金融機関の事業を承継することで、預金者の不安を取り除き、金融システムの安定化に貢献しました。銀行が破綻すると、預金者は預金を引き出せなくなる恐れがあり、その不安が他の金融機関への取り付け騒ぎに発展する可能性があります。整理回収銀行は、そうした連鎖的な破綻を防ぐ役割を担いました。

その後、整理回収銀行は整理回収機構へと発展し、不良債権問題の解決により積極的に取り組みました。不良債権とは、返済の見込みが低い貸付金のことです。不良債権が増加すると、金融機関の経営を圧迫し、新たな融資を行う余力がなくなります。整理回収機構は、金融機関から不良債権を買い取ることで、金融機関の財務体質の改善を支援し、金融システム全体の健全化に貢献しました。

整理回収銀行の設立から整理回収機構への発展は、金融危機への対応策として重要な意味を持ちます。これらの経験は、今後の金融危機への対応策を考える上での貴重な教訓となります。金融危機は、いつ、どのような形で発生するかわからないため、常に備えをしておくことが重要です。平時からの危機管理体制の構築や、国際的な連携強化など、様々な取り組みを通じて、金融危機の発生を未然に防ぎ、影響を最小限に抑える努力が求められます。

| 対策 | 目的 | 効果 |

|---|---|---|

| 整理回収銀行の設立 | 破綻した金融機関の事業承継 預金者の不安解消 金融システムの安定化 |

連鎖的な金融機関の破綻防止 |

| 整理回収機構への発展 | 不良債権問題の解決 金融機関の財務体質改善 金融システム全体の健全化 |

金融機関の経営安定化 新たな融資余力の確保 |