お金の使い道:投資と投機

投資の初心者

先生、『投機的需要』ってどういう意味ですか?なんだか難しそうです。

投資アドバイザー

そうだね、少し難しい単語だね。『投機的需要』とは、簡単に言うと、『値上がりしそうだから、今お金で持っておこう』という需要のことだよ。例えば、金や株などの値段がこれから上がりそうだと予想した時、今お金を持っておけば、値上がりした時に買えるよね。

投資の初心者

なるほど。でも、今すぐ必要な物があるなら、お金ですぐに買える方が便利じゃないですか?

投資アドバイザー

その通り。でも、『投機的需要』は、今すぐ何かを買うためのお金ではなくて、将来の値上がり益を狙って、お金をそのまま持っておく需要のことなんだ。だから「投機的」って言うんだよ。もちろん、予想が外れて値下がりしてしまうリスクもあるけどね。

投機的需要とは。

お金に関する言葉で「投機的需要」というものがあります。これは、将来の値上がりを見込んで、お金を投資に回さずに持っておこうとする需要のことです。資産需要とも呼ばれます。

お金の役割

お金は、私たちの暮らしの中でなくてはならないものとなっています。毎日の買い物から将来設計まで、お金の使い道によって人生は大きく変わります。お金には、主に三つの大切な役割があります。一つ目は、商品やサービスと交換するための手段です。パンを買ったり、電車に乗ったり、様々なサービスを受ける際に、お金は交換の道具として使われます。お金がなければ、物々交換をしなければならず、現代社会のように複雑な取引を行うことは難しくなります。例えば、パン屋さんが、自分の作ったパンと引き換えに、必要な日用品すべてを手に入れることは大変な手間になるでしょう。お金はこのような不便さを解消し、円滑な取引を可能にしています。

二つ目は、価値を蓄える役割です。働いて得たお金は、使わずに貯めておくことができます。これは、将来必要な時に備えて価値を保管しておくことを意味します。昔は、米や金などの物品が価値の保存手段として使われていましたが、現代社会ではお金がその役割を担っています。お金は持ち運びが便利で、いつでも必要なものと交換できるため、価値の保存手段として非常に優れています。また、貯蓄することで将来の大きな支出、例えば家の購入や子供の教育資金などに備えることができます。

三つ目は、将来の不確実性に対する備えとしての役割です。人生には、病気や事故など、予期せぬ出来事が起こる可能性があります。このような時に備えて、お金を蓄えておくことは重要です。十分な蓄えがあれば、予期せぬ出費が発生しても、生活水準を大きく落とすことなく対応できます。また、将来の年金生活に備えて、お金を運用して増やすことも大切です。投資や運用によって、将来の収入源を確保することができます。このように、お金は将来への不安を軽減し、安心して暮らせるようにするための大切な役割を担っています。特にこの三つ目の役割は、資産運用を考える上で非常に重要になります。将来何が起こるか分からないからこそ、お金をどのように蓄え、運用していくかをしっかりと考える必要があるのです。

| お金の役割 | 説明 | 具体例 |

|---|---|---|

| 交換の手段 | 商品やサービスと交換するための道具。物々交換の不便さを解消し、円滑な取引を可能にする。 | パンを買う、電車に乗る |

| 価値の蓄え | 使わずに貯めておき、将来必要な時に備えて価値を保管する。持ち運びが便利で、いつでも必要なものと交換できる。 | 家の購入、子供の教育資金 |

| 将来の不確実性に対する備え | 病気や事故など、予期せぬ出来事に備える。将来の年金生活に備えて、投資や運用で収入源を確保する。 | 病気や事故への備え、年金生活への備え |

投資の意義

投資とは、将来のより大きな利益を得ることを目指して、お金や時間を何かに投じることです。 ちょうど、種を蒔いて作物を収穫するのを待つように、今すぐ使えるお金や時間を将来のために使います。

投資には様々な種類があります。例えば、株式投資は、企業が発行する株式を購入することで、その企業の成長に伴う利益の分配や株価の上昇による売却益を狙います。会社の業績が良ければ大きなリターンが期待できますが、業績が悪化すれば損失が出る可能性もあります。

また、債券投資は、国や企業が発行する債券を購入し、定期的に利子を受け取るものです。株式投資に比べてリスクは低いですが、その分リターンも小さくなります。

不動産投資は、土地や建物を購入し、家賃収入や売却益を狙う投資です。立地条件や需要によって収益は大きく変動します。

投資は個人の資産を増やすだけでなく、社会全体にも大きな影響を与えます。企業は投資によって得た資金で新たな事業を展開したり、設備投資を行い、雇用を生み出したり、より良い製品やサービスを提供することができます。これは経済の活性化につながり、社会全体の発展を促します。

投資を行う上で重要なのは、リスクとリターンをよく理解し、長期的な視点を持つことです。短期的な利益に惑わされず、しっかりと計画を立て、分散投資などリスクを抑える工夫をしながら、着実に資産を増やしていくことが大切です。未来の安心のために、計画的に投資に取り組んでいきましょう。

| 投資の種類 | 内容 | メリット | デメリット |

|---|---|---|---|

| 株式投資 | 企業の株式を購入し、利益の分配や株価上昇による売却益を狙う | 会社の業績が良ければ大きなリターンが期待できる | 業績が悪化すれば損失が出る可能性がある |

| 債券投資 | 国や企業が発行する債券を購入し、定期的に利子を受け取る | 株式投資に比べてリスクは低い | リターンも小さい |

| 不動産投資 | 土地や建物を購入し、家賃収入や売却益を狙う | 安定した収入源となる可能性がある | 立地条件や需要によって収益は大きく変動する、多額の初期投資が必要 |

投機とは何か

投機とは、値動きに着目し、短期的に売買を繰り返すことで利益を狙う投資手法です。将来の値上がり益だけでなく、値下がりによる利益も追求するのが特徴と言えるでしょう。例えば、ある商品の価格が今後下がると予想した場合、その商品を借りて売却します。その後、予想通り価格が下がった時点で同じ商品を買い戻し、借りた商品を返却します。この価格差が利益となるのです。

投機は、株式や債券、為替、商品など様々な市場で行われています。株式市場では、企業の業績や市場全体の動向を予測し、短期間で株価が大きく変動する銘柄に投資することで利益を狙います。為替市場では、各国の経済状況や金融政策などを分析し、通貨の価格変動を予測して売買を行います。商品市場では、金や原油などの商品の価格変動を予測して売買を行います。

投機は、市場に流動性をもたらすという側面も持っています。多くの投資家が売買を繰り返すことで、市場全体の取引が活発になり、価格形成がスムーズになります。しかし、過度な投機は市場の不安定化を招く可能性もあります。例えば、多くの投資家が同じ方向に売買を行うと、価格が急騰または急落し、市場全体が混乱する可能性があります。また、投機には大きなリスクが伴います。価格変動の予測が外れた場合、大きな損失を被る可能性があるため、事前の綿密な計画とリスク管理が不可欠です。

投機を行う際は、市場の動向を注意深く観察し、自己資金の範囲内で無理のない取引を行うことが重要です。常に最悪の事態を想定し、損失を限定するための対策を講じる必要があります。また、信頼できる情報源から情報を収集し、冷静な判断を心がけることも大切です。

| 項目 | 内容 |

|---|---|

| 定義 | 値動きに着目し、短期的に売買を繰り返すことで利益を狙う投資手法。値上がり益だけでなく、値下がりによる利益も追求。 |

| 例 | 価格下落が予想される商品を借りて売却し、実際に価格が下がった時点で買い戻して返却。その価格差が利益。 |

| 市場 | 株式、債券、為替、商品など |

| 株式市場での例 | 企業業績や市場動向を予測し、短期間で株価が大きく変動する銘柄に投資。 |

| 為替市場での例 | 各国の経済状況や金融政策などを分析し、通貨の価格変動を予測して売買。 |

| 商品市場での例 | 金や原油などの商品の価格変動を予測して売買。 |

| メリット | 市場に流動性をもたらす。 |

| デメリット | 過度な投機は市場の不安定化を招く可能性。大きなリスクが伴い、損失を被る可能性も。 |

| 注意点 | 市場動向の観察、自己資金の範囲内での取引、損失限定のための対策、信頼できる情報源の確保、冷静な判断。 |

投機的需要

お金を眠らせておくのはもったいない、少しでも増やしたい。そう考える人は少なくありません。銀行にお金を預けて利息を受け取るのも一つの方法ですが、さらに利益を追求する方法として「投機」があります。これは、将来の値動きを見越して、今のうちに有利な行動をとることで利益を得ようとするものです。

投機的需要とは、まさにこの「値動きを見越したお金の持ち方」のことです。特に注目するのは「金利」の動きです。金利とは、お金を借りる際の手数料のようなもの。この金利が低い時期には、「今は現金で持っておいて、金利が上がった時に債券を買おう」と考えます。債券とは、国や企業にお金を貸す代わりに利息を受け取れる仕組みのことです。金利が低い時に債券を買うと、受け取れる利息も少なくなってしまいます。だから、金利が上がるまで現金を保有し、上がったタイミングで債券を購入すれば、より高い利息を受け取れるのです。

逆に、金利が高い時期には、「そろそろ金利が下がるだろう」と予想して債券を買います。なぜなら、金利が下がると債券の価値が上がり、それを売却することで利益が得られるからです。金利が高い時に買った債券は、将来金利が下がった時に高く売れる可能性が高いので、価格上昇を狙って債券を購入するのです。

このように、投機的需要を持つ人々はお金の動きに敏感です。金利のわずかな変化も見逃さず、常に利益を最大化する方法を探しています。金利が少し動いただけで、市場にお金が流れ込んだり、逆に引き揚げられたりするため、市場全体の動きにも大きな影響を与えます。さらに、経済の先行きが不透明な時期には、この投機的需要が増える傾向があります。将来どうなるか分からない不安な時期には、少しでも有利な状況を作ろうとする人が増えるためです。

| 金利の状況 | 人々の行動 | 理由 |

|---|---|---|

| 低い | 現金を保有 | 金利が上がった時に債券を買うため(高い利息を得るため) |

| 高い | 債券を購入 | 金利が下がった時に債券を売却して利益を得るため(価格上昇を狙う) |

需要の違い

投資と投機、どちらも将来の値上がりを見込んでお金を投じる行為ですが、その中身は大きく異なります。投資は、例えるなら種まきのようなものです。じっくりと時間をかけて育て、やがて大きな果実を得ることを目指します。対象となるのは、堅実な業績を上げている会社や成長が期待される新興企業などです。利益は配当金や株価の上昇という形で得られますが、それは企業の成長と共に得られるものです。つまり、投資は企業を応援し、経済全体の発展に貢献する側面も持っています。

一方、投機は、宝くじのようなものと言えるかもしれません。短期間で大きな利益を得る可能性を秘めていますが、同時に大きな損失を被る危険性も持ち合わせています。価格の短期的な変動に着目し、わずかな値動きを捉えて利益を追求します。そのため、市場の動向に敏感でなければならず、常に情報収集と分析に追われることになります。投機は市場に流動性を与える役割を果たしますが、価格の乱高下を招くこともあり、注意が必要です。

投資と投機の違いは、保有期間の長さにも表れます。投資は、数か月や数年といった長い期間に渡って資産を保有することで、着実な利益の積み重ねを狙います。一方、投機は数日、数時間、場合によっては数分という短い期間で売買を繰り返すことで、小さな利益を積み重ねたり、大きな値上がり益を狙ったりします。

リスクの大きさも重要な違いです。投資は長期的な視点で行うため、短期間の市場の変動に左右されにくく、リスクは比較的低いと言えます。一方、投機は短期的な価格変動に大きく影響を受けるため、大きな利益を得られる可能性がある一方で、大きな損失を被るリスクも高くなります。

どちらが良い悪いではなく、それぞれの特性を理解し、自分の状況や目的に合わせて適切な方法を選ぶことが大切です。長期的な資産形成を目指すなら投資、短期的な利益を狙うなら投機というように、自分の資金力やリスク許容度を考慮して選択しましょう。

| 項目 | 投資 | 投機 |

|---|---|---|

| 目的 | 長期的な資産形成 | 短期的な利益獲得 |

| 例え | 種まき | 宝くじ |

| 対象 | 堅実な業績の会社、成長期待の企業 | 短期的な価格変動 |

| 利益 | 配当金、株価上昇 | 短期的な値動き |

| 保有期間 | 数か月〜数年 | 数日〜数分 |

| リスク | 比較的低い | 高い |

| 経済への影響 | 企業の成長支援、経済発展 | 市場への流動性供給、価格変動リスク |

賢いお金の使い方

お金は人生を豊かに彩るための大切な道具です。しかし、その使い方は人それぞれで、何が正しいと言い切ることはできません。大切なのは、自分自身の価値観や将来の夢、そして今の暮らしに合ったお金の使い方を見つけることです。

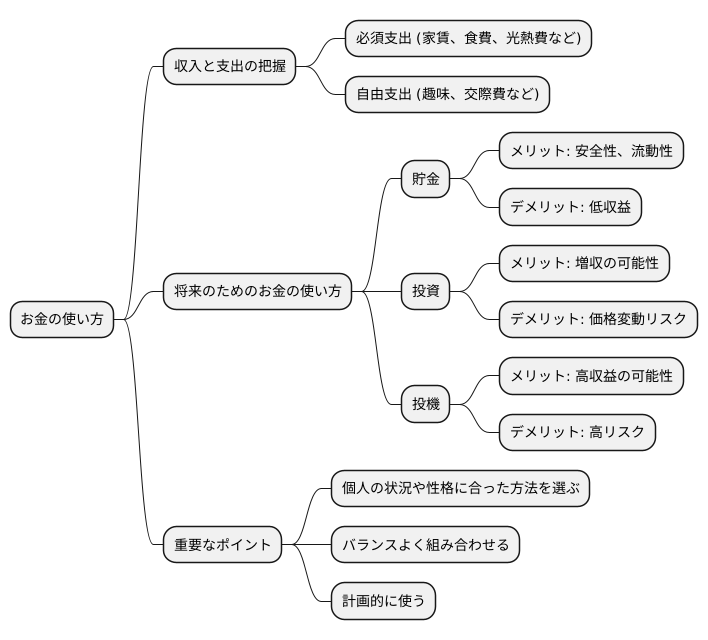

まず、毎月の収入と支出をきちんと把握することから始めましょう。家賃や食費、光熱費といった必ずかかるお金と、趣味や交際費といった自由に使えるお金を分けて考えます。そして、自由に使えるお金の中から、将来のために使うお金をいくらにするかを決めるのです。

将来のためのお金の使い方には、大きく分けて三つの方法があります。一つ目は、銀行などに預けておく「貯金」です。貯金はすぐに使うことができますし、元本割れの心配もほとんどありません。急な出費が必要になった時にも安心です。二つ目は、「投資」です。株式や債券などに投資することで、お金を増やすことを目指します。ただし、値下がりする可能性もあるため、注意が必要です。三つ目は「投機」です。短期的に大きな利益を狙いますが、その分リスクも高くなります。

どの方法を選ぶかは、個人の状況や性格によって異なります。じっくり時間をかけてお金を増やしたい人は投資、短期的に大きな利益を狙いたい人は投機といったように、自分の考えに合った方法を選びましょう。また、貯金、投資、投機のどれか一つに絞るのではなく、バランスよく組み合わせることも大切です。

お金の使い方を学ぶことは、人生を設計することとも言えます。将来の夢や目標を叶えるためにも、今日からお金とじっくり向き合ってみませんか?計画的にお金を使うことで、きっとより豊かな人生を送ることができるはずです。