実質金利で投資効果を測る

投資の初心者

先生、「実質金利」ってよく聞くんですけど、実際どういう意味ですか?

投資アドバイザー

いい質問だね。「実質金利」とは、物価の上昇分を差し引いて、実際にどれくらいお金が増えるかを示す金利のことだよ。例えば、銀行の金利が5%で、物価上昇率が2%だとすると、実質金利は3%になるんだ。

投資の初心者

なるほど。つまり、物価が上がると、金利は同じでも実際にはお金が増えている感じがしないってことですね。

投資アドバイザー

その通り!よく理解できたね。この考え方を提唱したのはアメリカの経済学者アーヴィング・フィッシャーで、フィッシャー式とも呼ばれているんだよ。

実質金利とは。

物価の上がり具合を考えた本当の金利である「実質金利」について説明します。普段よく聞く「名目金利」から物価の上がり具合を示す「インフレ率」を引いたものが「実質金利」です。これはアメリカの経済学者アーヴィング・フィッシャーさんが考えた理論で、「フィッシャー式」とも呼ばれています。

実質金利とは

お金を貸したり、借りたりするときに発生する利息。一見すると単純な仕組みですが、物価の変動という要素を加えると、お金の真の価値が見えてきます。これを理解する上で重要な概念が実質金利です。

銀行にお金を預けると利息がつきます。これが名目金利と呼ばれるものです。例えば、100万円を年利1%で預けると、1年後には101万円になります。1万円増えたと喜びたくなりますが、もしこの1年の間に物価が2%上昇していたらどうでしょうか。

同じ100万円で買えた商品が、1年後には102万円になってしまいます。つまり、利息で1万円増えたとしても、物価上昇で2万円分損をしていることになります。差し引き1万円の損失が出ているのです。これが物価上昇、つまりインフレによるお金の目減りです。

実質金利とは、まさにこの物価上昇分を差し引いて計算した金利のことです。計算式は、実質金利 = 名目金利 - 物価上昇率(インフレ率)となります。先ほどの例で言うと、名目金利1%から物価上昇率2%を引くと、実質金利は-1%になります。

実質金利がプラスであれば、物価上昇の影響を差し引いても利益が出ていることになります。反対に実質金利がマイナスであれば、物価上昇に利息収入が追いついておらず、お金の価値が目減りしていることを意味します。

実質金利を理解することは、資産運用において非常に重要です。預金や投資で得られる利益だけでなく、物価の変動も考慮することで、より的確な判断ができます。自分の資産を将来にわたって守るためにも、実質金利を意識したお金との付き合い方を心がけましょう。

| 項目 | 説明 | 例 |

|---|---|---|

| 名目金利 | 銀行預金などで得られる利息。物価の変動は考慮されていない。 | 100万円を年利1%で預金 → 1年後には101万円(利息1万円) |

| 物価上昇率(インフレ率) | 一定期間における物価の騰貴率。 | 1年間で物価が2%上昇 |

| 実質金利 | 物価上昇率を考慮した金利。実質金利 = 名目金利 – 物価上昇率 | 名目金利1% – 物価上昇率2% = 実質金利-1% |

| 実質金利がプラスの場合 | 物価上昇の影響を差し引いても利益が出ている。 | – |

| 実質金利がマイナスの場合 | 物価上昇に利息収入が追いついておらず、お金の価値が目減りしている。 | – |

計算方法

お金の運用を考える上で、実質的な利回りを知ることはとても大切です。よく耳にする利回り、つまり名目金利は、物価の上昇分を考慮に入れていません。物価が上昇すると、同じ金額でも買える商品の量が減ってしまいます。ですから、物価上昇率、すなわちインフレ率を差し引いた実質金利で考える必要があるのです。

実質金利を正しく計算するには、フィッシャー方程式と呼ばれる計算式を使います。「(1+名目金利)÷(1+インフレ率)-1=実質金利」というのがこの方程式です。例えば、一年物の定期預金の金利が5%で、同じ時期の物価上昇率が2%だとします。この場合、(1+0.05)÷(1+0.02)-1=0.0294…となり、実質金利は約2.94%になります。つまり、この預金で得られる実際の利益は、表示されている5%より低い約2.94%程度であると考えられます。

簡単な計算方法として、名目金利からインフレ率を直接差し引く方法もあります。先ほどの例で言えば、5%から2%を引いて3%と計算します。この方法は手軽ですが、物価上昇率が高い場合は、実際の値との誤差が大きくなってしまいます。そのため、より正確な実質金利を知りたい場合は、フィッシャー方程式を用いる方が良いでしょう。

このように実質金利を理解することは、資産運用の効果を正しく把握するために不可欠です。金融商品を選ぶ際や、将来の資産計画を立てる際には、ぜひ実質金利を計算し、物価上昇の影響を考慮に入れてください。

| 項目 | 説明 | 計算式 | 例 |

|---|---|---|---|

| 名目金利 | 金融商品に表示されている利回り。物価上昇は考慮されていない。 | – | 5% |

| インフレ率 | 物価上昇率。 | – | 2% |

| 実質金利 | 物価上昇率を考慮した実際の利回り。 | (1 + 名目金利) / (1 + インフレ率) – 1 | (1 + 0.05) / (1 + 0.02) – 1 = 0.0294 (約2.94%) |

| 簡易計算 | 名目金利からインフレ率を直接引く方法。誤差が大きい場合がある。 | 名目金利 – インフレ率 | 5% – 2% = 3% |

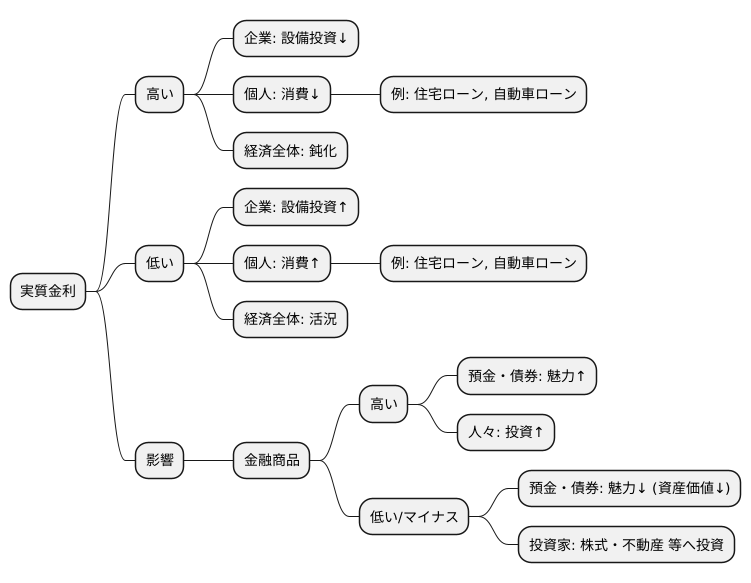

経済への影響

経済活動は、実質金利と密接な関係にあります。実質金利とは、名目金利から物価上昇率を引いた値であり、お金を借りる際の実質的なコストを示します。実質金利が高い状況では、企業は設備投資に慎重になり、個人も消費を控える傾向があります。なぜなら、高い金利でお金を借りることは、大きな負担となるからです。例えば、住宅ローンや自動車ローンなど、高額な買い物を控える人が増え、経済全体の活動は鈍化します。

反対に、実質金利が低い場合は、お金を借りるコストが下がるため、企業は積極的に設備投資を行い、個人も消費を増やす傾向にあります。低金利の住宅ローンを利用してマイホームを購入したり、自動車ローンで新車を購入する人が増え、経済全体が活気づきます。

また、実質金利は、預金や債券といった金融商品の魅力にも影響を与えます。実質金利が高い時は、預金や債券で得られる利息が物価上昇率を上回るため、安全資産と呼ばれるこれらの金融商品は魅力的な投資先となります。人々は、将来の資産価値を守るため、積極的に預金や債券に投資を行います。

しかし、実質金利が低い、あるいはマイナスの場合は状況が変わります。物価上昇率が金利を上回るため、預金や債券の利息では物価上昇に追いつかず、資産の実質的な価値が目減りする可能性があります。このような状況では、投資家は、より高い収益が期待できる株式や不動産といった投資先に資金を移す可能性が高まります。

このように、実質金利は経済活動全般に大きな影響を与える重要な要素であり、経済の健全な発展を左右する重要な指標と言えるでしょう。

投資判断での活用

投資という行為は、将来の利益を期待して資金を投じることです。投資における判断は、利益を最大化し、損失を最小限に抑えるという目標に基づいて行われなければなりません。そのために、実質金利は非常に重要な要素となります。

よく耳にする金利には、名目金利と実質金利の二種類があります。名目金利とは、額面上の金利のことで、借入や預金の際に提示される金利です。一方、実質金利とは、物価上昇率を差し引いた後の金利のことを指します。物価が上昇するということは、同じ金額のお金で買えるものの量が少なくなるということです。つまり、物価上昇によってお金の価値は目減りしてしまうのです。

例えば、名目金利が5%で、物価上昇率が2%だとします。この場合、一見すると5%の利益が得られるように見えますが、実際には物価が2%上昇しているため、実際の利益は3%に留まります。これが実質金利です。名目金利だけを見て投資判断をしてしまうと、物価上昇によって実際の利益が減少してしまう可能性があるため、注意が必要です。

複数の投資先を比較検討する場合、それぞれの投資先の予想実質金利を計算し、最も高い実質金利が期待できる投資先を選ぶことが重要です。また、経済の状況は常に変化するため、将来の物価上昇率を予測することは困難です。そのため、様々な経済指標を参考にしたり、専門家の意見を聞いたりするなどして、将来の物価上昇率を慎重に見積もる必要があります。実質金利を正しく理解し、投資判断に役立てることで、より効果的な資産運用を行うことができるでしょう。

| 金利の種類 | 説明 | 計算方法 | 影響 |

|---|---|---|---|

| 名目金利 | 額面上の金利。借入や預金の際に提示される金利。 | – | 物価上昇の影響を受けない |

| 実質金利 | 物価上昇率を差し引いた後の金利。 | 名目金利 – 物価上昇率 | 物価上昇の影響を受ける |

例:名目金利5%、物価上昇率2%の場合、実質金利は3%。

投資判断においては、名目金利ではなく実質金利を考慮することが重要。複数の投資先を比較する際は、予想実質金利を比較し、最も高い実質金利が期待できる投資先を選ぶ。

将来の物価上昇率の予測は困難なため、様々な経済指標や専門家の意見を参考に慎重に見積もる必要がある。

実質金利の推移

実質金利は、経済の動きやお金に関する政策によって変化する大切な指標です。私たちが銀行にお金を預けたときに受け取る利息のような名目金利から、物価の上昇率を引いたものが実質金利です。つまり、物価上昇の影響を差し引いて、実際にどれくらいお金が増えたのかを示すものです。

中央銀行がお金の貸し借りにかかる基準となる政策金利を下げると、一般的に銀行などの名目金利も下がる傾向があります。名目金利が下がると、実質金利も下がる可能性があります。反対に、中央銀行が政策金利を上げると、名目金利も上がり、実質金利も上がる可能性があります。

景気が良い時は、物価が上がりやすい傾向があります。物価が上がると、インフレ率も上昇します。この場合、たとえ名目金利が変わらなくても、実質金利は目減りすることになります。例えば、名目金利が3%で物価上昇率が5%であれば実質金利はマイナス2%となり、お金の価値は目減りしていることになります。反対に、景気が悪い時は、物価上昇の勢いが弱まり、インフレ率は低下します。この場合、名目金利が変わらなくても実質金利は上昇する可能性があります。例えば、名目金利が3%で物価上昇率が1%であれば実質金利は2%となります。

このように実質金利は様々な要因で変化し、私たちの生活にも影響を与えます。将来のお金の価値を正しく理解するためにも、経済の現状や金融政策の動きを常に把握することが大切です。新聞やニュース、経済専門家の意見などを参考に、常に最新の情報に目を向けましょう。

| 要因 | 変化 | 名目金利 | 実質金利 |

|---|---|---|---|

| 政策金利低下 | ↓ | ↓ | ↓ |

| → | ↓ | ||

| 政策金利上昇 | ↑ | ↑ | ↑ |

| → | ↑ | ||

| 好景気 | (物価上昇率↑) | → | ↓ |

| ↑ | ↓ or → | ||

| 不景気 | (物価上昇率↓) | → | ↑ |

| ↓ | ↑ or → |

まとめ

お金を運用する際に、よく耳にする『金利』。ただ、表示されている金利は『名目金利』と呼ばれるもので、物価の変動は考慮されていません。物価上昇率が高い時期に名目金利だけを見て判断すると、お金の真の増え方を誤解してしまう恐れがあります。そこで重要になるのが『実質金利』です。実質金利とは、物価変動の影響を除いた、お金の本当の増え方を示す指標です。

実質金利を計算するには、名目金利から物価上昇率を引きます。例えば、名目金利が5%で、物価上昇率が2%の場合、実質金利は3%となります。つまり、物価上昇を考慮すると、実際には3%しかお金が増えないということです。複数の投資先で迷った際は、それぞれの実質金利を計算し、比較することで、より有利な投資先を選ぶことができます。

経済の状況や政府、日本銀行の政策によって、実質金利は変動します。景気が良くなると物価が上昇しやすく、実質金利は低下する傾向があります。逆に、景気が悪くなると物価は下落しやすく、実質金利は上昇する傾向があります。また、日本銀行の金融政策も実質金利に大きな影響を与えます。政策金利の変更は、市場金利全体に影響を及ぼし、実質金利も変動します。

長期的な資産運用を考える際には、過去の実質金利の推移を調べ、今後の動向を予測することが大切です。過去のデータから、実質金利がどのように変化してきたのか、どのような要因が影響を与えているのかを分析することで、将来の実質金利をある程度予測することができます。そして、その予測に基づいて、株式や債券など、どの資産にどれくらいの割合で投資するかを決めることができます。実質金利を理解することは、賢くお金を運用する上で欠かせないと言えるでしょう。

| 項目 | 説明 |

|---|---|

| 名目金利 | 物価の変動を考慮していない金利 |

| 実質金利 | 物価変動の影響を除いた、お金の本当の増え方を示す指標 |

| 実質金利の計算方法 | 名目金利 – 物価上昇率 |

| 実質金利の例 | 名目金利5%、物価上昇率2%の場合、実質金利は3% |

| 実質金利の影響要因 | 経済状況、政府・日本銀行の政策 |

| 景気と実質金利の関係 | 景気上昇→物価上昇→実質金利低下 景気下降→物価下落→実質金利上昇 |

| 日本銀行の政策と実質金利の関係 | 政策金利の変更は市場金利全体、ひいては実質金利にも影響 |

| 長期的な資産運用 | 過去の実質金利推移を調べ、今後の動向を予測することで、投資配分を決定 |