非居住者向け市場、JOMとは?

投資の初心者

先生、「JOM」(ジャパン・オフショア・マーケット)って、何ですか?難しそうでよくわからないです。

投資アドバイザー

簡単に言うと、外国に住んでいる人が日本の金融商品に投資しやすいように作られた特別な市場のことだよ。日本でいうと、証券会社を通して株や債券などを売買できる場所だね。

投資の初心者

なるほど。外国の人向けってことですね。でも、なぜそんな特別な市場が必要なんですか?

投資アドバイザー

それは、税金や規制の違いなど、いくつか理由があるんだけど、大きな理由は、外国のお金が日本に入ってきやすくなって、日本の経済が活性化するのを期待して作られたんだよ。

JOMとは。

投資に関する言葉「JOM」(ジャパン・オフショア・マーケット)について説明します。JOMとは、東京オフショア市場のことで、1986年12月に作られました。この市場には、日本に住んでいない人が自由に参入できます。

市場の設立目的

日本国外に暮らす個人や会社を対象とした特別な金融の場、ジャパン・オフショア・マーケット(JOM)は、1986年12月に開設されました。東京オフショア市場とも呼ばれるこの市場は、国際的な金融取引の中心地を目指して作られました。当時の日本では、金融の自由化や国際化が大きな課題であり、JOMはそうした流れの中で重要な役割を果たすことが期待されていました。

JOM設立の主な目的は、海外の投資家に日本の金融市場への門戸を開き、国際的な資金の流れを活発にすることでした。これによって、日本の金融市場全体の活性化を目指しました。もう一つの重要な目的は、円建て資産の国際化です。当時は、円が世界的な通貨としての地位を確立していなかったため、JOMでの円建て取引を活発化させることで、円の国際的な普及を図ろうとしました。

JOMは、税制面でも魅力的な市場でした。海外の投資家は、日本の税金の影響を受けずに投資活動を行うことができたため、多くの投資家にとって有利な条件が揃っていました。JOMは、海外からの投資を呼び込み、日本の金融市場の国際化を推進するための重要な一歩として位置づけられました。しかし、期待されたほどの成果を上げることができず、2000年代にはその役割を終えることになりました。これは、規制緩和の進展や他の国際金融センターとの競争激化など、様々な要因が影響したと考えられます。

| 項目 | 内容 |

|---|---|

| 名称 | ジャパン・オフショア・マーケット(JOM)、東京オフショア市場 |

| 開設時期 | 1986年12月 |

| 対象 | 日本国外の個人・会社 |

| 目的 |

|

| 特徴 | 海外投資家は日本の税金の影響を受けずに投資活動が可能 |

| 結果 | 期待ほどの成果を上げられず、2000年代に役割を終える |

| 要因 | 規制緩和の進展、他の国際金融センターとの競争激化など |

市場参加者の種類

金融市場には様々な立場の人々が参加しており、それぞれの目的や役割を理解することは市場全体の動きを把握する上で重要です。ここでは、市場参加者の中でも特に日本オフショア市場(JOM)に焦点を当てて説明します。

JOMは、基本的に海外に居住している方々を対象とした市場です。具体的には、海外の銀行や証券会社などの金融機関、海外で事業を営む企業、そして海外に住んでいる個人投資家などが参加できます。これらの参加者は、JOMを通じて円建ての様々な金融商品を売買することができます。例えば、国債や社債などの債券、企業の株式、そして先物やオプションといったデリバティブなどが取引対象となります。これらの取引を通じて、参加者は利益を追求したり、リスクを管理したりしています。

一方で、日本に住んでいる方々は、原則としてJOMに参加することができません。これは、JOMが海外の投資家にとって円建て資産への投資を容易にすることを目的として作られた市場であるためです。もし日本に住んでいる方々も自由にJOMに参加できてしまうと、本来の目的が達成されにくくなってしまう可能性があります。ただし、一部の例外も存在します。例えば、一定の条件を満たした日本に住んでいる機関投資家は、JOMに参加することが認められています。

JOMは、国際的な金融取引の拠点として重要な役割を果たしています。世界中から様々な参加者が集まることで、市場全体の取引量が増え、活発な取引が行われるようになります。これにより、売買の価格差が縮小し、よりスムーズな取引が可能になります。また、多くの参加者が存在することで、市場における価格形成もより効率的に行われるようになり、市場の安定性向上にも繋がります。

| 参加者 | 説明 | 取引対象 | 目的 |

|---|---|---|---|

| 海外の金融機関 (銀行、証券会社など) |

JOMを通じて円建て金融商品を売買 | 国債、社債、株式、デリバティブなど | 利益追求、リスク管理 |

| 海外で事業を営む企業 | JOMを通じて円建て金融商品を売買 | 国債、社債、株式、デリバティブなど | 利益追求、リスク管理 |

| 海外の個人投資家 | JOMを通じて円建て金融商品を売買 | 国債、社債、株式、デリバティブなど | 利益追求、リスク管理 |

| 日本在住者 | 原則として参加不可 (一部例外あり:一定条件を満たした機関投資家など) |

– | – |

取引可能な金融商品

ジャパン・オフショア・マーケット(JOM)では、海外投資家の皆様に、多様な金融商品への投資機会を提供しています。JOMで取引可能な代表的な金融商品をいくつかご紹介しましょう。

まず、国債や社債といった円建ての債券があります。日本国債は、発行体の信用力が高く、円建て資産として安定した価値を維持する傾向があるため、安全資産としての需要が高いと言えるでしょう。また、社債は、発行企業の業績に連動して利息収入や価格変動が期待されるため、より高い収益を狙う投資家に適しています。

次に、株式があります。JOMでは、東京証券取引所に上場している日本の優良企業の株式を取引できます。株式投資は、企業の成長に伴う株価上昇や配当収入といった利益が期待できる一方、価格変動リスクも伴います。

さらに、デリバティブと呼ばれる金融商品も取引可能です。デリバティブには、先物取引やオプション取引など様々な種類があります。これらの商品は、将来のある時点での価格をあらかじめ決めて取引を行うことで、価格変動リスクの管理(ヘッジ)や、レバレッジ効果を活かした投資戦略の実行などに活用できます。例えば、先物取引では、将来のある時点で特定の資産をあらかじめ決めた価格で売買する契約を結びます。また、オプション取引では、将来のある時点で特定の資産をあらかじめ決めた価格で買う、または売る権利を取引します。

このように、JOMでは、債券、株式、デリバティブといった多様な金融商品を提供しており、投資家の皆様のリスク許容度や投資目標に合わせた資産運用を可能にしています。JOMを通して、日本の金融市場への投資をぜひご検討ください。

| 金融商品 | 特徴 | メリット | リスク |

|---|---|---|---|

| 円建て債券 – 国債 – 社債 |

– 円建て資産 – 国債は安全資産 – 社債は発行企業の業績に連動 |

– 安定した価値の維持(国債) – 高い収益を狙える(社債) |

– 価格変動リスク(社債) |

| 株式 | – 東京証券取引所に上場している日本の優良企業の株式 | – 株価上昇による利益 – 配当収入 |

– 価格変動リスク |

| デリバティブ – 先物取引 – オプション取引 |

– 将来の価格をあらかじめ決めて取引 – 先物:特定資産を将来の時点で売買する契約 – オプション:特定資産を将来の時点で売買する権利 |

– 価格変動リスクの管理(ヘッジ) – レバレッジ効果を活かした投資戦略 |

– 価格変動リスク – レバレッジによる損失拡大の可能性 |

市場の規制と監督

日本の市場は、健全で透明な取引を行うために、厳格な規制と監督の枠組みの中で運営されています。この枠組みの中心的な役割を担うのが金融庁です。金融庁は、市場全体の公正さを保ち、参加者を守るための様々な活動を行っています。

具体的には、金融庁は市場における取引ルールを定め、市場参加者、つまり売買を行う人たちの活動を綿密に監視しています。これは、不正が行われるのを防ぎ、市場の混乱を未然に防ぐためです。例えば、相場操縦やインサイダー取引といった不正行為は、市場の信頼性を損ない、他の参加者に損害を与える可能性があります。金融庁の監視活動は、このような不正行為を抑止し、公正な取引環境を維持するために不可欠です。

また、金融庁は市場全体の動向を常に注意深く見守っています。市場で何か異変が起きた場合、例えば、急激な価格変動や大規模な売買の偏りなどが発生した場合、金融庁は迅速に状況を分析し、必要に応じて適切な措置を講じます。これにより、市場の安定性を維持し、投資家が安心して取引できる環境を確保しています。

日本市場の一つであるJOMもまた、この金融庁の規制と監督下に置かれています。JOMにおける取引ルールや市場参加者の監視も、金融庁によって行われています。これにより、JOMも他の市場と同様に、公正で透明性の高い取引環境を維持し、投資家の保護を図っているのです。

このように、金融庁による規制と監督は、市場の健全性と透明性を確保し、投資家の信頼を守る上で非常に重要な役割を果たしています。市場参加者全体にとって、安心して取引できる環境を維持するために、金融庁の活動は欠かせないと言えます。

市場の将来展望

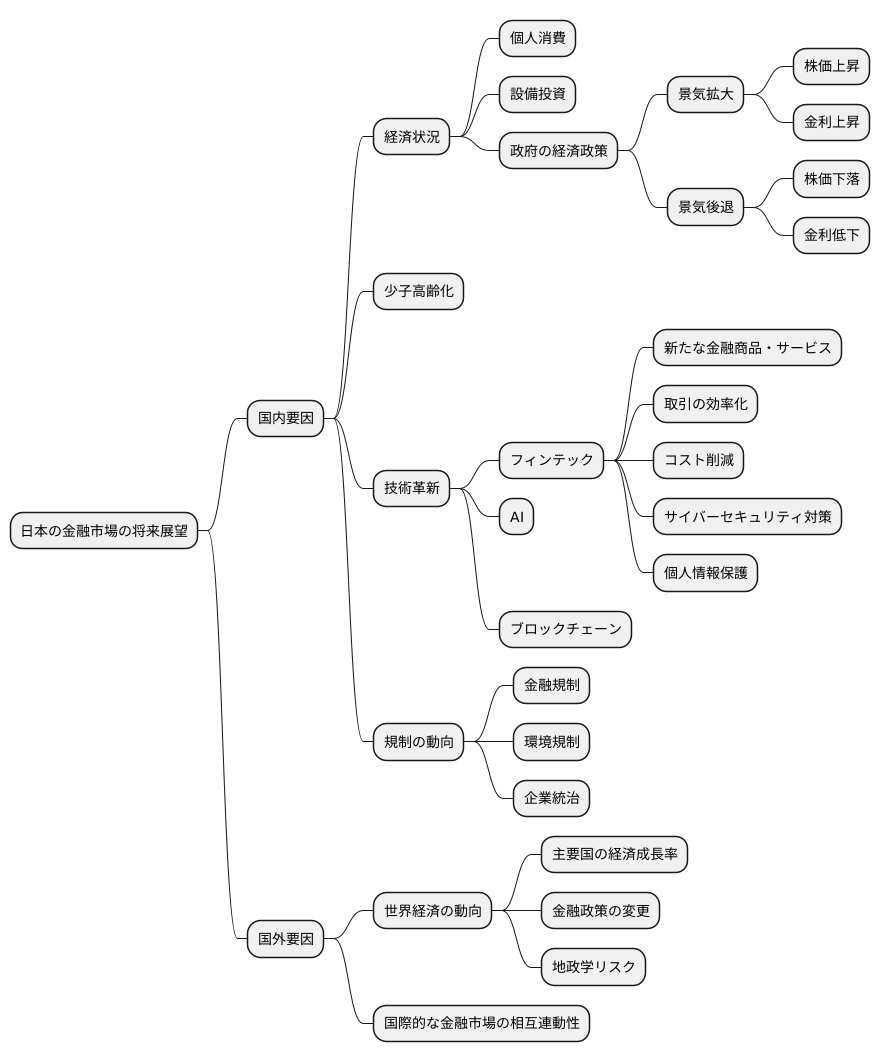

日本の金融市場は、世界経済と密接に結びついており、その将来展望は国内外の様々な要因に左右されます。近年、技術革新や国際情勢の変化が加速する中で、市場の将来を的確に見通すことはますます重要になっています。日本市場は、少子高齢化の進展といった構造的な課題を抱えている一方、高い技術力や豊富な資金力といった強みも持ち合わせています。これらの要素を踏まえ、今後の市場動向を考察していく必要があります。

まず、国内の経済状況に着目すると、個人消費や設備投資の動向、政府の経済政策などが市場に大きな影響を与えます。景気拡大局面では、企業業績の改善が見込まれ、株価上昇や金利上昇につながる可能性があります。一方、景気後退局面では、企業業績の悪化や株価下落、金利低下といったリスクも考慮しなければなりません。また、世界経済の動向も日本市場に大きな影響を与えます。例えば、主要国の経済成長率の鈍化や金融政策の変更、地政学リスクの高まりなどは、市場の不安定性を招きかねません。国際的な金融市場の相互連動性が高まっている現在、世界経済の動向を注視することは不可欠です。

さらに、技術革新も市場の将来を大きく左右するでしょう。金融技術(フィンテック)の進展は、新たな金融商品やサービスの創出、取引の効率化、コスト削減などを実現し、市場の活性化に貢献すると期待されます。一方で、サイバーセキュリティ対策の強化や個人情報の保護といった課題への対応も求められます。また、人工知能(AI)やブロックチェーン技術の活用も市場に大きな変化をもたらす可能性があります。これらの技術革新は、市場参加者の行動や市場構造そのものを変革していくと考えられます。

最後に、規制の動向も市場に影響を与えます。金融規制の強化や緩和は、市場の安定性や流動性、投資家の行動に影響を与えます。また、環境規制や企業統治に関する規制なども、企業の業績や投資判断に影響を及ぼす可能性があります。

このように、市場の将来展望は多様な要因によって変化するため、常に最新の情報収集と分析を行い、柔軟に対応していく必要があると言えるでしょう。

JOMのメリット

日本の金融市場への海外からの投資を促す制度として、適格外国法人向け金融商品取引業者(JOM)があります。この制度は、海外の投資家にとって数々の利点があり、日本の金融市場の活性化に貢献しています。

まず大きなメリットは、税金面での優遇措置です。通常、海外投資家が日本の金融商品で利益を得た場合、日本政府から税金が差し引かれます。しかし、JOMを通じて投資を行えば、一定の条件を満たすことで、これらの税金が免除、もしくは軽減される場合があります。具体的には、株式や債券の売買益などにかかる税金や、取引にかかる印紙税などが対象となります。これらの軽減により、海外投資家はより多くの利益を手にすることが可能となります。

二つ目のメリットは、取引の自由度の高さです。JOMを利用することで、海外投資家は日本の規制に縛られることなく、多様な金融商品に投資できます。例えば、複雑な金融商品や、一般の投資家には扱えないような大規模な取引も可能です。この柔軟な取引環境は、海外の多様な投資ニーズに応える上で重要な役割を果たしています。

最後に、JOMは日本の金融市場の国際化を促進する役割も担っています。海外からの投資が増えることで、市場全体の取引が活発になり、流動性が高まります。これは、市場参加者全体にとって有益であり、ひいては日本の経済成長にも繋がります。JOMは、海外投資家にとって魅力的な投資機会を提供すると同時に、日本の金融市場の健全な発展にも貢献する重要な制度と言えるでしょう。

| メリット | 内容 |

|---|---|

| 税金面での優遇措置 | 一定の条件を満たすことで、株式や債券の売買益、印紙税などが免除・軽減される。 |

| 取引の自由度の高さ | 日本の規制に縛られず、複雑な金融商品や大規模な取引も可能。 |

| 金融市場の国際化の促進 | 海外からの投資増加により、市場の流動性向上や経済成長に貢献。 |