社内時価:公正な取引のために

投資の初心者

『社内時価』って、何ですか?難しそうです。

投資アドバイザー

そうですね。簡単に言うと、証券会社が自分たちの会社の中で、債券や株などの値段を決める時の基準となる値段のことです。それぞれの会社が、きちんと計算して値段を決めています。

投資の初心者

自分で値段を決めるんですか?勝手に高くしたり安くしたりできるんじゃないですか?

投資アドバイザー

いいえ、勝手にはできません。ちゃんとした計算方法があって、それに基づいて公平な値段を決める必要があります。お客さんと取引する時は、この社内時価を基準にして、適正な価格で取引することが求められています。

社内時価とは。

証券会社などの仲間内で使われる「社内時価」という言葉について説明します。これは、国債や外国の株などの値段を、会社の中で筋の通ったやり方で計算したものです。証券会社は、お客さんと直接取引をする時は、この社内時価を基準にして、ちゃんとした値段で取引しなければいけません。そうすることで、取引が公平になるように気をつけないといけないのです。

社内時価とは

社内時価とは、証券会社などの金融機関が、保有する債券や株式などの金融商品について、市場価格がない場合、または市場価格の入手が難しい場合に、自社内で算出する価格のことを指します。金融機関は、様々な種類の金融商品を保有しており、それらは常に市場で活発に売買されているとは限りません。例えば、発行数が少ない債券や、取引が稀な株式などは、市場で価格がつかない場合があります。このような場合、保有している金融商品の価値を評価したり、売買したりするためには、独自の価格を算出する必要があります。これが社内時価です。

社内時価の算出方法は、各金融機関が合理的な根拠に基づいて独自に定めます。ただし、その算出方法は客観的でなければならず、恣意的な価格設定は許されません。もし、市場で取引されている類似の金融商品が存在する場合は、その市場価格を参考に算出することが求められます。また、市場価格が入手可能な場合は、原則としてその価格を社内時価として採用しなければなりません。

社内時価の算出方法は、市場環境の変化に応じて定期的に見直し、その妥当性を検証する必要があります。金融市場は常に変動しており、金利や為替レート、経済状況などの変化によって、金融商品の価値も変動します。そのため、社内時価の算出方法も、これらの変化に対応できるように定期的に見直し、常に公正な価格を維持することが重要です。もし、社内時価の算定方法が不適切であれば、金融機関の財務状況を正しく反映しない可能性があり、投資家や預金者など、金融機関の利用者に損失を与える可能性もあります。そのため、社内時価は金融機関の健全な経営のために欠かせない要素と言えるでしょう。

| 項目 | 説明 |

|---|---|

| 社内時価とは | 証券会社などの金融機関が、保有する金融商品について、市場価格がない場合、または市場価格の入手が難しい場合に、自社内で算出する価格のこと。 |

| 算出の必要性 | 市場で価格がつかない金融商品(発行数が少ない債券、取引が稀な株式など)の価値を評価・売買するため。 |

| 算出方法 | 各金融機関が合理的な根拠に基づいて独自に定める。ただし、客観的で恣意的な価格設定は不可。類似の金融商品の市場価格を参考に算出、市場価格が入手可能な場合は原則としてその価格を採用。 |

| 見直し | 市場環境の変化に応じて定期的に見直し、妥当性を検証。金利、為替レート、経済状況などの変化に対応し、公正な価格を維持。 |

| 重要性 | 不適切な算定方法は金融機関の財務状況を正しく反映せず、投資家や預金者などに損失を与える可能性があるため、金融機関の健全な経営に不可欠。 |

社内時価の算出方法

社内時価とは、市場で活発に売買されていない資産について、その時点における価格を独自に評価したものです。この評価額は、金融機関の財務状況を正しく把握するために大変重要です。社内時価の算出方法は、証券の種類や市場の状況によって異なり、常に適切な方法を選択する必要があります。

まず、株式や債券のように市場で活発に取引されている証券の場合、その市場価格を社内時価として採用できます。これは最も簡単で信頼性の高い方法と言えるでしょう。しかし、非上場株式や未公開債券のように市場で取引されていない証券については、他の方法を用いる必要があります。

取引が少ない証券の社内時価を求める場合、いくつかの方法があります。例えば、類似した証券の市場価格を参考にする方法です。上場している類似企業の株価や、似た条件で発行された債券の価格を参考に、評価対象の証券の価格を推定します。また、将来の収益や支出を現在価値に割り引いて合計する割引現在価値法もよく用いられます。この方法は将来のキャッシュフローを予測する必要があるため、より複雑な計算が必要となります。さらに、類似した事業を行う上場企業の財務指標と比較する類似会社比較法も有効です。これらの方法はそれぞれに長所と短所があるため、評価対象の証券の特性や入手できる情報に応じて適切な方法を選ぶ必要があります。

社内時価の算出は、市場データや財務諸表といった客観的な情報に基づいて行われなければなりません。また、どのような方法で算出したのか、その過程を明確に記録し、いつでも検証できるようにしておく必要があります。社内時価の算出には専門的な知識と経験が不可欠です。そのため、金融機関は専門部署を設け、担当者への研修をしっかりと行うなど、体制の整備に力を入れることが重要です。適切な社内時価の算出は、健全な経営を維持するために欠かせません。

| 証券の種類 | 社内時価の算出方法 | 説明 |

|---|---|---|

| 活発に取引されている証券(例:上場株式、債券) | 市場価格 | 市場で実際に取引されている価格を採用。最も簡単で信頼性が高い。 |

| 取引が少ない証券(例:非上場株式、未公開債券) | 類似証券の市場価格 | 上場している類似企業の株価や似た条件で発行された債券の価格を参考に評価。 |

| 取引が少ない証券(例:非上場株式、未公開債券) | 割引現在価値法 (DCF) | 将来の収益や支出を現在価値に割り引いて合計。複雑な計算が必要。 |

| 取引が少ない証券(例:非上場株式、未公開債券) | 類似会社比較法 | 類似した事業を行う上場企業の財務指標と比較。 |

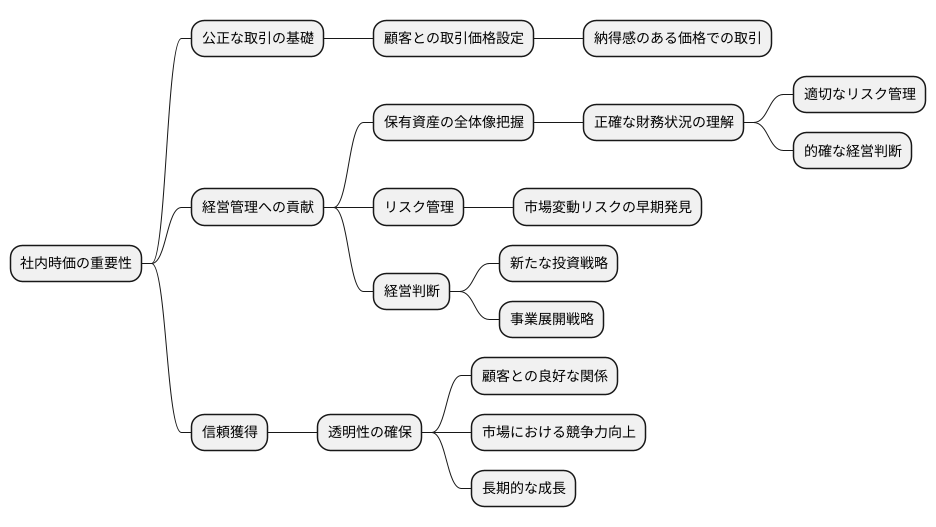

社内時価の重要性

企業が保有する有価証券などの資産は、常に変動する市場の影響を受けてその価値が変わります。この変動する価値を的確に捉えるために、社内時価の把握が重要となります。社内時価とは、市場で実際に取引されている価格、もしくは市場価格を参考に算出した価格を指します。この価格は、企業の財務状況を正しく評価し、適切な意思決定を行う上で欠かせない情報です。

特に、金融機関では顧客との取引において、社内時価に基づいた公正な価格設定が求められます。例えば、証券の売買取引において、もし金融機関が恣意的に価格を設定すれば、顧客に損失を与えかねません。顧客の保護という観点からも、社内時価に基づいた公正な価格設定は極めて重要です。金融機関は顧客との信頼関係を維持するためにも、社内時価を重視し、透明性の高い取引を行う必要があります。

社内時価は市場の信頼性維持にも貢献します。もし、多くの金融機関が社内時価を無視し、不当な価格で取引を行うようになれば、市場全体の公正さが損なわれ、市場に対する信頼は揺らぎかねません。そうなれば、投資家は市場から離れ、市場の活性化が阻害される可能性があります。健全な市場を維持するためにも、各金融機関が社内時価を尊重した取引を行う必要があるのです。

社内時価の算出と管理には、高度な専門知識と厳格な管理体制が必要です。市場の動向を常に注視し、最新の情報を反映した社内時価を算出しなければなりません。また、社内時価の算出方法や管理体制を定期的に見直し、改善していくことも重要です。社内時価は企業の財務状況を適切に評価し、公正な取引を実現するための重要な要素であり、市場全体の信頼性を支える基盤の一つと言えるでしょう。

| 項目 | 説明 |

|---|---|

| 社内時価の定義 | 市場で実際に取引されている価格、もしくは市場価格を参考に算出した価格 |

| 社内時価の重要性 | 企業の財務状況の正確な評価、適切な意思決定、公正な価格設定、顧客の保護、市場の信頼性維持 |

| 金融機関における重要性 | 顧客との公正な取引、顧客の信頼関係維持、透明性の高い取引 |

| 市場への影響 | 市場の公正さを維持、投資家の信頼確保、市場の活性化 |

| 社内時価の算出と管理 | 高度な専門知識、厳格な管理体制、市場動向の注視、最新情報の反映、定期的な見直しと改善 |

公正な取引の確保

金融機関における公正な取引は、顧客と金融機関双方にとって大変重要です。この公正な取引を支える重要な要素の一つが社内時価です。社内時価とは、金融機関が自らの保有する証券に対し、売買できる価格を独自に評価したものです。

まず、社内時価は顧客との取引価格の基礎となります。金融機関は顧客に証券を売却する際、あるいは顧客から証券を買い取る際に、この社内時価を基準として価格を設定します。適正な社内時価を用いることで、顧客にとって不利にならない、納得感のある価格での取引が可能となります。

また、社内時価は金融機関自身の経営管理にも大きく貢献します。金融機関は、常に様々な種類の証券を保有しています。これらの証券の時価を正しく把握することで、保有資産の全体像、ひいては金融機関の財務状況を正確に理解することができます。これは、適切なリスク管理や的確な経営判断を行う上で欠かせません。

リスク管理の観点では、社内時価を継続的に監視することで、市場の変動による資産価値の減少リスクを早期に発見し、対策を講じることが可能になります。また、経営判断においては、正確な財務状況に基づいて、新たな投資や事業展開など、将来に向けた戦略を立てることができます。

さらに、社内時価の適切な算出と管理は、顧客や市場からの信頼獲得につながります。金融機関は、社内時価の算出方法を明確に公開し、透明性を確保することで、公正な取引を行っていることを示すことができます。これは、顧客との良好な関係を築き、市場における競争力を高める上で重要な要素となります。顧客や市場からの信頼は、金融機関の長期的な成長を支える基盤となるため、社内時価の適切な管理は金融機関の健全な発展に欠かせません。

まとめ

金融機関で働く私たちにとって、社内時価はとても大切な考え方です。なぜなら、みんなが納得できる公平な取引を行い、市場に対する信頼を守っていくために、社内時価を正しく計算し、きちんと管理することが欠かせないからです。

社内時価とは、簡単に言うと、ある金融商品を今すぐ売ったらいくらになるのかという価格のことです。市場で活発に取引されている商品なら、その市場価格が社内時価となります。しかし、市場で取引されていない商品や、取引が infrequent な商品については、様々な要素を考慮して価格を推定する必要があります。この価格の算出方法が適切でなければ、市場の信頼性や公正な取引が損なわれる可能性があります。

金融機関は、社内時価を計算する専門知識を高め、どのように価格を算出したのかを分かりやすく説明することで、お客様や市場からの信頼をもっと高めていく必要があるでしょう。市場の状況は常に変化しています。例えば、経済の成長、法律の改正、世界情勢の変化などは、金融商品の価値に大きな影響を与えます。ですから、金融機関は市場環境の変化に気を配り、常に最新の情報を反映した社内時価を計算することで、公平な取引を維持し、市場が健全に発展していくことに貢献していく必要があります。

近年、市場の複雑化や国際化が進んでおり、社内時価の算出はますます難しくなっています。だからこそ、金融機関は、社内時価算出の体制を強化し、その正確性を確保することに、これまで以上に力を入れて取り組む必要があります。社内時価は、金融市場の安定と発展に欠かせない重要な要素です。私たちは改めてその重要性を認識し、社内時価の適切な管理を通して、市場の信頼を守り、金融システムの安定に貢献していくという責任を自覚する必要があります。

| 項目 | 説明 |

|---|---|

| 社内時価の定義 | 金融商品を今すぐ売却した場合の価格 |

| 取引活発な商品の時価 | 市場価格 |

| 取引不活発な商品の時価 | 様々な要素を考慮して推定 |

| 社内時価の重要性 |

|

| 金融機関の役割 |

|

| 市場環境の影響 | 経済成長、法律改正、世界情勢の変化などが金融商品の価値に影響 |