インフレリスク:資産価値を守るには?

投資の初心者

先生、「物価が上がるとお金の価値が下がる」ってどういうことですか?貯金していれば、お金は増えるんじゃないんですか?

投資アドバイザー

いい質問ですね。確かに、貯金すれば利息がついてお金は増えます。しかし、物価が上がると、同じ金額で買えるものが少なくなってしまうんです。例えば、去年100円で買えたお菓子が、物価が上がって今年120円になったとしましょう。貯金の利息が10円だったとしても、お菓子を買うには足りませんよね。これが『お金の価値が下がる』ということです。

投資の初心者

なるほど。でも、物価が上がっても、給料も上がれば問題ないですよね?

投資アドバイザー

その通り。給料や収入の上昇率が物価上昇率を上回っていれば問題ありません。しかし、物価上昇率が給料の上昇率を上回ってしまうと、実質的には収入が減っているのと同じ状態、つまりお金の価値が目減りしていることになるのです。これがインフレリスクです。

インフレリスクとは。

物価が上がることによって、お金の価値が下がる危険について説明します。銀行預金などの利率よりも物価の上がり方が大きい場合、持っているお金では以前と同じだけの物が買えなくなってしまいます。つまり、資産の実質的な価値が減ってしまうのです。

物価上昇で資産価値が減少するリスク

物価が上がると、私たちの大切な資産の価値がどう変化するのか、注意深く見ていく必要があります。物価が上がることを物価上昇と言いますが、これは私たちの生活に大きな影響を与えます。例えば、今までは100円で買えたものが、物価上昇によって103円になるかもしれません。これは、同じ100円でも買えるものの量が減ることを意味します。

銀行に預けているお金も、この物価上昇の影響を受けます。例えば、銀行に100万円を預けて、利息が1%だったとしましょう。1年後には101万円になりますが、もし同じ時期に物価が3%上昇したらどうなるでしょうか。100万円で買えたものが、1年後には103万円必要になります。つまり、利息の1万円が増えても、物価上昇分を差し引くと、実質的には2万円損をしていることになります。これが物価上昇による資産価値減少のリスク、つまり物価上昇リスクです。

物価上昇率が銀行預金の利息よりも高い状態が続くと、資産の実質的な価値は目減りし続け、将来の購買力が低下する可能性があります。特に、現金や預金のように金額が固定されている資産は、物価上昇リスクの影響を受けやすいと言えます。

将来に向けて安心して暮らしていくためには、物価上昇リスクを理解し、資産をどのように守っていくかを考えることが大切です。物価上昇に強い資産を選ぶ、あるいは資産運用によって物価上昇率以上の利益を目指すなど、様々な対策を検討する必要があります。物価上昇は私たちの生活に直接影響を与えるため、常に注意を払い、適切な対策を講じることが重要です。

| 項目 | 説明 | 影響 |

|---|---|---|

| 物価上昇 | 商品の価格が上昇すること | 同じ金額で購入できる量が減少 |

| 物価上昇リスク | 物価上昇によって資産の実質的な価値が減少するリスク | 将来の購買力が低下する可能性 |

| 銀行預金への影響 | 利息よりも物価上昇率が高い場合、実質的な損失が発生 | 資産価値の目減り |

| 影響を受けやすい資産 | 現金、預金など金額が固定されている資産 | 物価上昇の影響を直接受ける |

| 対策 | 物価上昇に強い資産を選ぶ、資産運用で物価上昇率以上の利益を目指す | 資産価値の保全・向上 |

インフレリスクへの対策

物価上昇、つまりインフレは私たちの資産価値を目減りさせる大きなリスクです。このインフレリスクに適切に対処するためには、物価上昇率を上回る利益が期待できる資産への投資が鍵となります。具体的には、どのような資産に投資すれば良いのでしょうか。

まず、企業の業績や成長に連動して価値が上昇する可能性のある株式投資が挙げられます。株式は、企業の成長に伴い配当金が増加することも期待できるため、長期的な資産形成に役立ちます。ただし、経済状況や企業業績の悪化により株価が下落するリスクも存在するため、注意が必要です。

次に、土地や建物といった不動産投資も有効な手段です。不動産は、家賃収入という安定した利益を生み出すだけでなく、物価上昇と共に価格も上昇する傾向があります。特に、人口増加が見込まれる地域や利便性の高い場所にある不動産は、価値が維持されやすいと考えられます。しかし、空室リスクや災害リスク、金利上昇リスクなども考慮する必要があります。

歴史的にインフレ対策として有効とされてきた金への投資も忘れてはいけません。金は、世界情勢が不安定な時期でも価値が比較的安定しており、有事の際の安全資産として機能します。しかし、金自体は利息や配当を生み出さないため、価格変動リスクに注意が必要です。

さらに、物価上昇に連動して元本や利息が増加する物価連動債や物価連動国債も、インフレリスク軽減に有効です。これらの債券は、物価上昇率に合わせて利息が増えるため、実質的な利回りを確保することができます。

最後に、重要なのは分散投資です。一つの資産に集中投資するのではなく、株式、不動産、金、債券など、複数の資産に分散して投資することで、リスクを軽減し、安定した収益を目指しましょう。それぞれの資産の特性を理解し、自分に合った投資戦略を立てることが大切です。

| 資産 | メリット | デメリット |

|---|---|---|

| 株式 | 企業の成長に連動した価値上昇、配当金増加 | 経済状況・企業業績悪化による株価下落リスク |

| 不動産 | 安定した家賃収入、物価上昇に伴う価格上昇 | 空室リスク、災害リスク、金利上昇リスク |

| 金 | 世界情勢不安定な時期でも価値が安定、有事の安全資産 | 利息・配当なし、価格変動リスク |

| 物価連動債/国債 | 物価上昇に連動した元本・利息増加、実質利回り確保 | – |

長期的な視点で考える

物価は上がり続けるもの、とよく言われます。これは短い期間で急激に起こるものではなく、長い期間をかけて少しずつ進んでいくものです。そのため、物価上昇への対策も目先のことにとらわれず、長い目で見て考えることが大切です。

たとえば、数年間で物価が大きく変わったとしても、もっと長い目で見てみれば、その影響は小さくなることもあります。逆に、長い期間にわたってゆっくりとした物価上昇が続いた場合、実際に使えるお金の価値は大きく下がってしまうかもしれません。

ですから、物価上昇への対策は、将来の生活設計や世の中の景気を考えながら、長い目で見て計画を立てることが重要です。

具体的には、株式や債券、不動産など、様々な種類の資産を持つことを検討してみましょう。一つの種類の資産だけに頼るのではなく、複数の種類の資産を持つことで、物価上昇や景気の変化によるリスクを分散させることができます。また、投資信託などを利用することで、少額からでも分散投資を始めることができます。

さらに、家計の支出を見直すことも大切です。無駄な支出を減らし、将来のための貯蓄を増やすことで、物価上昇に備えることができます。

物価上昇への対策は一朝一夕にできるものではありません。焦らずじっくりと資産を運用していくことで、物価上昇の影響を少なく抑え、将来の生活を守ることができるのです。

| 長期的な視点 | 対策 |

|---|---|

| 物価は長期間で徐々に上昇する | 目先の変動にとらわれず、長期的な視点で対策を考える |

| 短期間の大きな変動も長期的には影響が小さくなる可能性 | 将来の生活設計や景気を考慮した計画を立てる |

| 長期間の緩やかな上昇は実質的な価値を大きく下げる可能性 | 資産運用と支出の見直しを行う |

| 多様な資産(株式、債券、不動産など)を持つ | |

| 投資信託などを活用した少額分散投資 | |

| 無駄な支出を減らし、貯蓄を増やす |

専門家への相談

物価上昇が続く昨今、資産価値が目減りしてしまう恐れがあるため、資産を守る方法をしっかりと考える必要があります。将来への備えを万全にするためには、お金に関する専門家である、家計の相談相手、つまりファイナンシャルプランナーに相談するのが良いでしょう。自分の状況を詳しく伝え、どのような対策を取れば良いか、一緒に考えてもらうことが大切です。

ファイナンシャルプランナーに相談する一番の利点は、一人ひとりの状況に合わせた資産防衛の計画を立ててもらえることです。年齢や収入、家族構成、現在の資産状況、そして将来の夢や目標などを考慮し、オーダーメイドの対策を提案してくれます。例えば、若い世代で収入が安定している方であれば、株式投資など、多少の損失リスクがあっても長期的には利益が期待できる方法が良いかもしれません。一方で、退職が近い方であれば、元本保証型の商品を中心に、安全性を重視した運用方法が適しているでしょう。

また、ファイナンシャルプランナーは、経済の動向や金融商品に関する知識も豊富です。経済の動きを常に把握し、最新の情報を基に的確な助言をくれるので、個人ではなかなか把握しきれない複雑な金融商品についても、分かりやすく説明してくれます。預貯金、株式、債券、投資信託、不動産など、様々な資産運用方法の中から、あなたの状況に最適な組み合わせを提案してくれます。

さらに、ファイナンシャルプランナーは、お金に関する様々な悩みに対応してくれます。住宅ローンや教育資金、老後資金など、人生における大きなお金の計画についても相談に乗ってくれます。将来のお金について漠然とした不安を抱えている方も、専門家に相談することで、具体的な計画を立て、安心して将来設計を進めることができるでしょう。

物価上昇への対策は、自分だけで考えるのではなく、専門家の知恵を借りることが成功への近道と言えるでしょう。ファイナンシャルプランナーと一緒に、あなたにとって最適な資産防衛計画を立て、将来の安心を確保しましょう。

| メリット | 説明 | 具体例 |

|---|---|---|

| 個別対応 | 年齢、収入、家族構成、資産状況、将来の目標などを考慮したオーダーメイドの資産防衛計画を提案 | 若い世代:株式投資などリスクを取った運用 退職間近:元本保証型商品など安全性を重視した運用 |

| 専門知識 | 経済動向や金融商品に関する豊富な知識に基づいた的確な助言 | 預貯金、株式、債券、投資信託、不動産など様々な金融商品から最適な組み合わせを提案 |

| 幅広い相談対応 | 住宅ローン、教育資金、老後資金など、人生の様々な場面におけるお金の計画について相談可能 | 漠然とした将来の不安を解消し、具体的な計画を策定 |

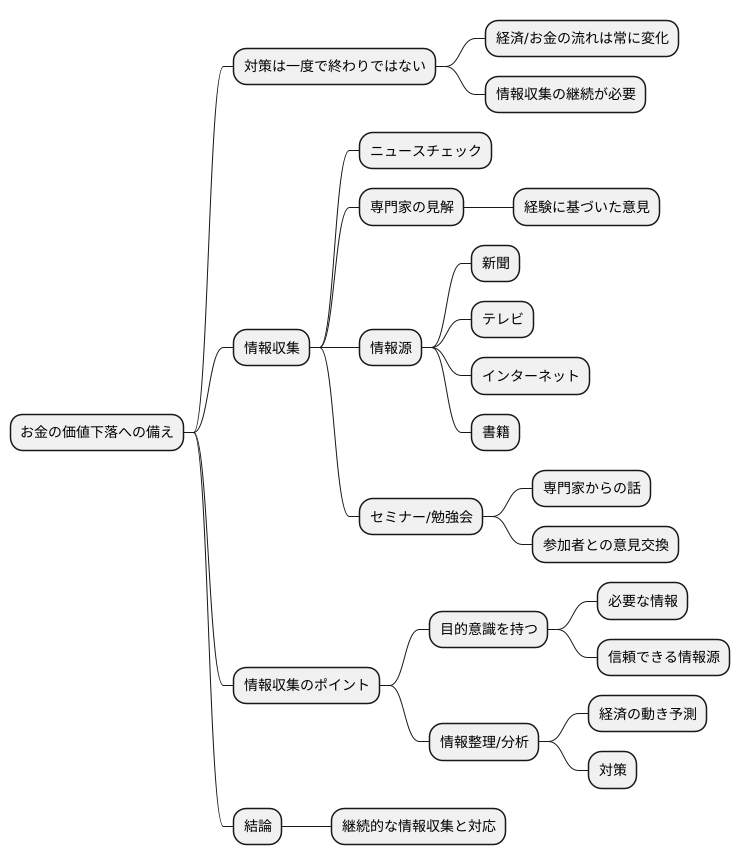

継続的な情報収集

お金の価値が下がることへの備えは、一度対策を立てたらそれで終わりではありません。経済やお金の流れは常に変わっていくため、状況に合わせて対策を変えていく必要があります。そのためには、常に情報を集め続けることが大切です。

経済の動きやお金に関するニュースをチェックするのはもちろんのこと、専門家の見解や解説を参考にすることも役立ちます。彼らの経験に基づいた意見は、今の状況をより正しく理解する助けとなります。新聞やテレビだけでなく、インターネットや書籍も活用し、幅広い情報に触れるように心がけましょう。

さらに、お金に関するセミナーや勉強会に参加するのも良い方法です。専門家から直接話を聞くことで、より深い知識を得ることができます。また、他の参加者と意見交換をすることで、新たな発見があるかもしれません。このような積極的な情報収集は、お金の価値が下がることへの理解を深め、より適切な対策を立てることに繋がります。

情報収集は、ただ闇雲に行うのではなく、目的意識を持つことが重要です。例えば、自分の資産を守るためにどのような情報が必要なのか、どのような情報源が信頼できるのかを常に意識しましょう。集めた情報を整理し、分析することで、今後の経済の動きを予測し、それに合わせた対策を立てることができます。

お金の価値が下がることへの対策は、一度決めたら終わりではなく、常に変化していくものです。継続的な情報収集と、それに基づいた適切な対応こそが、資産価値を守るために最も大切なことと言えるでしょう。