財市場の均衡:投資と貯蓄の関係

投資の初心者

先生、『財市場の均衡条件』って、何のことですか?よくわからないです。

投資アドバイザー

簡単に言うと、財市場でモノの需要と供給が釣り合っている状態のことだよ。 もう少し詳しく説明すると、世の中に出回るモノの総量と、人々が買いたいモノの総量が同じになる時の条件のことなんだ。

投資の初心者

モノの需要と供給のバランスですか。なんとなくイメージはできます。具体的にはどんな時に成り立つんですか?

投資アドバイザー

それは『投資』と『貯蓄』が等しい時なんだ。人々が使わずに貯めたお金と同じだけ、企業が投資する、つまり設備や工場にお金を使う、ということだね。この状態だと、モノの生産と消費のバランスが取れるんだ。

財市場の均衡条件とは。

『財市場の均衡条件』という言葉について説明します。これは投資に関係する言葉です。財市場にあるすべてのものに対する需要と供給が同じになった時に、投資と貯蓄が等しくなるという条件のことです。

財市場の均衡とは

財市場とは、モノやサービスが売買される市場のことです。財市場の均衡とは、売る側である企業の供給と、買う側である家計、企業、政府の需要がぴったりと一致した状態を指します。ちょうど天秤が釣り合っているようなイメージです。この均衡点では、市場に出された全てのモノやサービスが、買い手によって全て購入されます。無駄な在庫も、手に入らない品物もありません。

この均衡状態では、モノの値段や生産量も安定します。企業は需要に合わせて適切な量を生産し、買い手は無理なく必要なものを手に入れることができます。このように、財市場の均衡は、資源を無駄なく使い、市場がうまく機能している状態を示しています。

しかし、常に均衡が保たれるとは限りません。もし、企業が作ったモノやサービスの量が必要以上に多く、需要よりも供給の方が多くなると、売れ残りが出てしまいます。売れ残りが増えると、企業は在庫を抱える負担を減らすため、生産量を減らすでしょう。反対に、モノやサービスへの需要が供給を上回ると、品薄状態になります。欲しい人が殺到し、商品が手に入りにくくなると、値段は上がっていきます。

このように、需要と供給のバランスが崩れると、市場は不安定になります。財市場の均衡とは、こうした過剰や不足がなく、経済全体が安定した状態を意味します。ちょうどシーソーのように、需要と供給が傾き合うことで、適正な価格や生産量が決定され、市場は安定した状態を保つのです。

投資と貯蓄の均衡

お金をどのように扱うかは、将来の生活に大きく影響します。大きく分けて「貯蓄」と「投資」という二つの方法がありますが、どちらか一方に偏るのではなく、バランスを取ることが大切です。

貯蓄とは、将来に備えて現在使えるお金を使わずに残しておくことです。銀行預金などが代表的な例で、元本割れのリスクは低いですが、利息も低いため、お金を増やす力はそれほど高くありません。物価上昇なども考慮すると、貯蓄だけでは将来の購買力はむしろ下がってしまう可能性もあります。

一方、投資とは、将来の利益を期待してお金を使うことです。株式や債券、不動産などが投資の対象となります。投資は貯蓄に比べて大きな利益を生む可能性がありますが、同時に元本割れのリスクも伴います。経済の状況や企業の業績など、様々な要因によって投資の結果は大きく左右されます。

経済全体で見ると、投資と貯蓄のバランスは市場の需給関係に影響を与えます。企業が行う投資は、生産活動を活発にし、経済成長を促します。この投資の資金源となるのが、家計や企業の貯蓄です。もし投資が貯蓄を上回ると、お金を借りたい人が増え、金利が上がります。逆に貯蓄が投資を上回ると、お金を貸したい人が増え、金利は下がります。金利の変動を通じて、投資と貯蓄のバランスは調整されていきます。

自分の状況や将来設計を踏まえ、貯蓄と投資の適切なバランスを見つけることが、堅実な資産形成の鍵となります。将来必要となるお金を確保しつつ、投資によって資産を増やすことも検討することで、より豊かな未来を築くことができるでしょう。

| 項目 | 貯蓄 | 投資 |

|---|---|---|

| 目的 | 将来に備えてお金を残しておく | 将来の利益を期待してお金を使う |

| 手段 | 銀行預金など | 株式、債券、不動産など |

| リスク | 低い(元本割れリスクは低い) | 高い(元本割れリスクあり) |

| リターン | 低い | 高い(可能性) |

| 経済全体への影響 | 投資の資金源 | 生産活動の活性化、経済成長促進 |

| 貯蓄>投資 | 金利低下 | – |

| 投資>貯蓄 | 金利上昇 | – |

均衡条件の重要性

経済の安定を考える上で、財市場における需給のバランス、つまり均衡条件は非常に重要です。これは、社会全体でモノやサービスにどれだけお金を使うかという需要と、どれだけモノやサービスが供給されるかという供給のバランスが取れている状態を指します。この需給バランスが崩れると、経済は不安定になり、様々な問題を引き起こす可能性があります。

財市場の均衡条件を考える際に中心となるのは、投資と貯蓄の関係です。投資とは、企業が将来の生産拡大を目指して設備や工場にお金を使うことであり、貯蓄とは家計が将来に備えて使わずにお金を貯めておくことです。もし投資が貯蓄を上回る、つまり社会全体でモノやサービスへの需要が供給を上回る状態が続くと、一時的には景気が良くなり活況を呈するように見えます。しかし、過剰な投資は生産能力の過剰につながり、やがてモノが売れ残り、企業は設備投資を縮小せざるを得なくなります。その結果、雇用が減少し、不況に陥る可能性があります。

逆に、貯蓄が投資を上回る、つまりモノやサービスへの需要が供給を下回る状況では、企業は作ったモノを売ることができず、在庫が積み上がります。この状態が続くと、企業は生産を縮小し、従業員の賃金を減らしたり、解雇したりする可能性があります。需要の不足は物価の下落、つまりデフレを招き、デフレは人々の消費意欲をさらに低下させ、景気後退につながる悪循環に陥る恐れがあります。

このように、投資と貯蓄のバランス、つまり財市場の均衡が保たれていない状態は、経済の不安定化につながる重大なリスクとなります。持続的な経済成長を実現するためには、この均衡状態を維持することが不可欠です。政府は財政政策、つまり税金や公共事業などを通じて支出を調整したり、金融政策、つまり金利やお金の流通量を調整することで、投資と貯蓄のバランスを適切に管理し、経済の安定化を図ることができます。

| 状態 | 需給バランス | 結果 | 対策 |

|---|---|---|---|

| 投資 > 貯蓄 | 需要 > 供給 | 一時的な好景気 → 生産能力過剰 → モノが売れ残り → 設備投資縮小 → 雇用減少 → 不況 | 政府による財政政策(税金、公共事業による支出調整) 政府による金融政策(金利、お金の流通量調整) 投資と貯蓄のバランスを適切に管理し、経済の安定化を図る |

| 投資 < 貯蓄 | 需要 < 供給 | モノが売れ残り → 在庫増加 → 生産縮小 → 賃金減少/解雇 → デフレ → 消費意欲低下 → 景気後退 | |

| 投資 = 貯蓄 | 需要 = 供給 | 均衡状態:持続的な経済成長 |

財政政策の影響

国の財布の紐、つまり財政政策は、私たちの暮らしや経済全体に大きな影響を与えます。政府が行う支出や税金に関する政策は、モノやサービスが取引される市場、すなわち財市場のバランスに直接働きかけます。

例えば、政府が道路や橋などの公共事業に支出を増やすと、建設需要が高まり、関連企業の生産活動が活発になります。これは、雇用創出にもつながり、人々の所得増加を通して消費を促す効果も期待できます。まるで池に石を投げたときに波紋が広がるように、経済全体に好影響が波及していくのです。

また、税金を減らす政策も、人々の暮らしに直接影響を与えます。税金が軽くなると、使えるお金が増えるので、消費意欲が高まります。この消費の増加は、企業の生産活動を刺激し、経済成長を促す力となります。

しかし、財政政策は万能薬ではありません。使い方を間違えると、経済に悪影響を与える可能性もあります。財政支出を増やすには、そのお金をどこかから調達しなければなりません。国債発行などで財源を確保すれば、国の借金が増え、将来の世代に負担を負わせる可能性があります。また、過度な支出は、モノの値段が上がり続ける現象、つまり物価上昇を招くリスクもあります。

減税の効果も、常に一定とは限りません。人々が将来への不安を感じている時期には、減税分を貯蓄に回す傾向が強くなります。この場合、消費はあまり伸びず、経済への刺激効果は限定的になります。また、景気が良い時期に減税を行うと、物価上昇を加速させる可能性もあります。

このように財政政策は、経済状況に合わせて慎重に運用することが重要です。短期的な効果だけでなく、長期的な影響やリスクも考慮し、バランスの取れた政策運営が求められます。

| 政策 | 効果 | リスク |

|---|---|---|

| 公共事業への支出増加 | 建設需要の高まり、雇用創出、所得増加による消費促進 | 国の借金増加、物価上昇 |

| 減税 | 可処分所得増加による消費意欲向上、経済成長促進 | 貯蓄に回る可能性、物価上昇 |

金融政策の影響

日本銀行などの各国の中央銀行は、経済の安定化を目指して金融政策を実施しています。この金融政策は、財やサービスの取引が行われる市場、つまり財市場の均衡状態に大きな影響を与えます。具体的には、主に政策金利の調整を通じて、市場に働きかけます。

政策金利とは、中央銀行が一般の銀行に対して貸し出しを行う際の基準となる金利のことです。この金利が下がると、銀行はより低い金利でお金を借りられるようになり、その結果、企業や家計への貸出金利も低下します。金利が下がれば、企業は設備投資や事業拡大のための資金調達をしやすくなり、投資意欲が高まります。また、家計にとっても、住宅ローンや自動車ローンなどの金利負担が軽くなるため、消費活動が活発になります。このように、金利の引き下げは、企業の投資と家計の消費を促進し、財市場全体の需要を押し上げます。

逆に、政策金利が引き上げられると、企業や家計にとって借入金利の負担が大きくなり、投資や消費は抑制されます。その結果、財市場全体の需要は縮小します。

金融政策の最も重要な目的は物価の安定です。物価が上昇しすぎると、私たちの生活に大きな影響が出ます。また、物価が下がりすぎても、企業の収益が悪化し、経済全体に悪影響を及ぼします。中央銀行は、物価の安定を維持するために、金融政策を通じて財市場の均衡状態を調整します。

しかし、金融政策の運営は非常に難しいものです。経済全体の状態をしっかりと見極め、適切な政策判断を行う必要があります。景気が低迷している時に金利を引き下げすぎる(金融緩和)と、急激な物価上昇(激しい物価の上昇)や資産バブルなどのリスクが高まります。一方、景気が過熱している時に金利を引き上げすぎる(金融引き締め)と、景気の停滞を招き、企業の倒産や失業の増加につながる可能性があります。中央銀行は常に経済指標を注意深く観察し、経済の安定と持続的な成長を実現するために、最適な金融政策の運営に努めなければなりません。

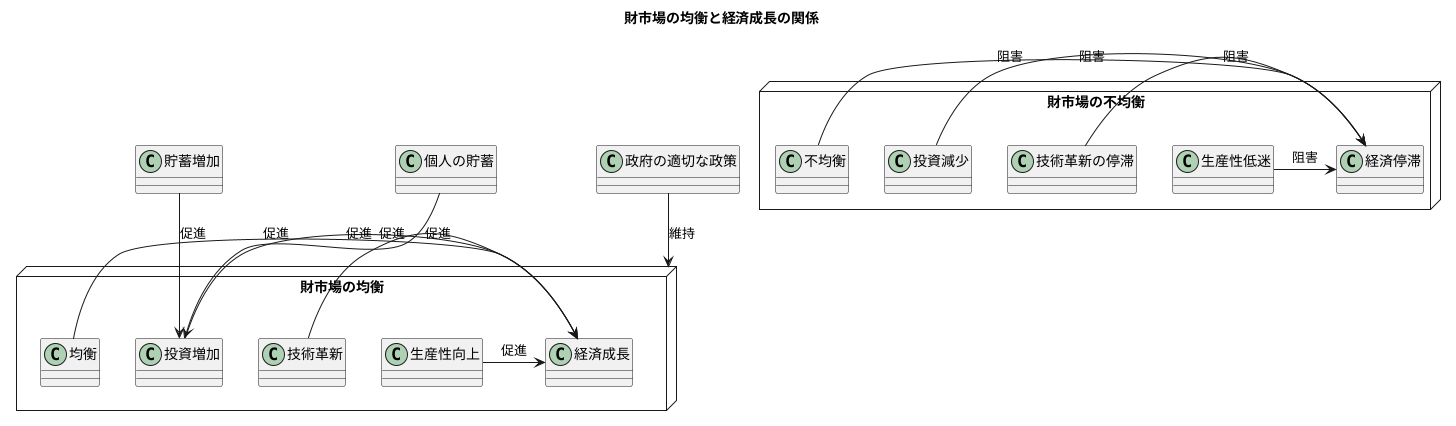

長期的な経済成長

経済が長い目で見て成長していくためには、財市場がバランスのとれた状態であることが欠かせません。財市場とは、モノやサービスが取引される市場のことで、ここで需要と供給が釣り合っている状態を均衡といいます。この均衡状態が保たれていると、企業は将来に自信を持って設備投資や研究開発といった活動に積極的になり、新しい技術やより効率的な生産方法が生まれます。これが経済全体の成長を力強く押し上げます。

また、人々が将来に備えて貯蓄を増やすと、銀行などにお金が集まります。このお金は企業が事業を拡大するための投資資金として貸し出されるため、経済成長を支える重要な役割を果たします。貯蓄が増えれば投資に回るお金も増え、経済はより活発になるのです。

反対に、財市場で需要と供給のバランスが崩れると、さまざまな問題が生じます。例えば、モノが売れ残って企業の業績が悪化すると、新しい投資に二の足を踏むようになり、技術革新や生産性の向上も停滞してしまいます。さらに、資源が有効に使われなくなり、経済全体の効率が悪くなる可能性もあります。

このように、財市場の不均衡は経済の成長を阻害する大きな要因となります。将来にわたって安定した経済成長を実現するためには、財市場の均衡を維持し、健全な経済環境を整備していくことが必要不可欠です。政府は適切な政策を通じて、需要と供給のバランスを保ち、企業が安心して投資できる環境を作る役割を担っています。また、私たち一人ひとりが将来への備えとして貯蓄に励むことも、経済の健全な発展に貢献すると言えるでしょう。