信用供与:その仕組みとリスク

投資の初心者

先生、『信用供与』って、お金を貸すことと同じなんですか?

投資アドバイザー

お金を貸すという意味合いも含んではいますが、お金だけでなく、商品やサービスなども貸し出すことを指します。たとえば、証券会社が顧客に株を買うためのお金を貸すのも信用供与です。

投資の初心者

じゃあ、お店でツケ払いをするのも信用供与ですか?

投資アドバイザー

そうですね。ツケ払いもお店が商品を先に渡して、後でお金を払ってもらうという仕組みなので、信用供与の一種と言えるでしょう。相手を信用して何かを先に渡す、というのが信用供与のポイントです。

信用供与とは。

お金に関する言葉で「信用供与」というものがあります。これは、相手を信頼して、自分のお金や商品などを一時的に貸し出すことを指します。

信用供与とは

信用供与とは、個人や会社がお互いに信頼関係のもとで、お金や品物、サービスなどを一時的に貸し借りする行為です。貸す側は借りる側を信用しているからこそ、お金や品物を渡すのです。この信用に基づいたやり取りは、私たちの経済活動を円滑に進める上で、なくてはならない役割を果たしています。

具体的にどのような場合が信用供与にあたるのか、例を挙げて考えてみましょう。例えば、住宅を購入する際に、銀行からお金を借りる住宅ローンがあります。これは銀行が個人に対して信用供与を行っている例です。また、会社同士の取引においても、商品をすぐに現金で支払わず、後日支払う約束で商品を受け取る場合があります。これも信用供与の一種です。

信用供与は、借りる側にとって大きなメリットとなります。必要な資金や商品をすぐに手に入れることができるので、事業を拡大したり、生活をより豊かにしたりすることに繋がります。一方、貸す側にもメリットがあります。貸し出したお金や商品に対して利息や代金を受け取ることができるため、利益を増やすことに繋がるのです。

このように、信用供与は、貸す側と借りる側の双方に利益をもたらす可能性を秘めた取引です。しかし、信用供与にはリスクも存在します。例えば、借りた側が約束通りにお金を返済できなかったり、商品代金を支払えなかったりする可能性があります。このような事態が発生すると、貸した側は損失を被ることになります。そのため、信用供与を行う際には、貸す側も借りる側も、お互いの状況をよく理解し、慎重な判断をすることが重要です。返済能力の確認や契約内容の明確化など、リスクを最小限に抑えるための努力が欠かせません。

| 項目 | 内容 |

|---|---|

| 信用供与とは | 個人や会社がお互いに信頼関係のもとで、お金や品物、サービスなどを一時的に貸し借りする行為。 |

| 例 |

|

| 借りる側のメリット | 必要な資金や商品をすぐに手に入れ、事業拡大や生活の向上に繋がる。 |

| 貸す側のメリット | 利息や代金を受け取り、利益を増やすことができる。 |

| リスク | 借りた側が返済/支払いをできない可能性があり、貸した側が損失を被る可能性がある。 |

| リスク対策 | 返済能力の確認、契約内容の明確化など。 |

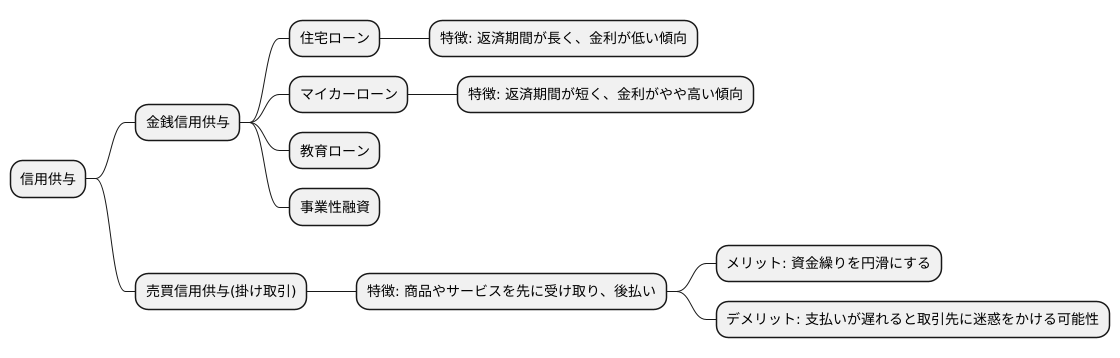

信用供与の種類

信用供与とは、個人や企業がお金を借りたり、商品やサービスを後払いで購入したりすることを指します。これは、将来の返済を約束として、現在にお金や商品、サービスを利用できる仕組みです。信用供与には様々な種類があり、それぞれの特徴を理解することが大切です。大きく分けると、お金を貸し借りする「金銭信用供与」と、商品やサービスを後払いで購入する「売買信用供与」の2つに分類できます。

金銭信用供与とは、金融機関からお金を借りることを指します。代表的なものとしては、住宅を購入するための住宅ローン、自動車を購入するためのマイカーローン、教育費用に充てる教育ローンなどがあります。また、企業が事業資金を調達するための事業性融資も金銭信用供与に含まれます。これらのローンは、使い道や返済期間、金利などがそれぞれ異なります。例えば、住宅ローンは返済期間が長く、金利が低い傾向がありますが、マイカーローンは返済期間が短く、金利がやや高い傾向があります。借りる際には、自分の状況や目的に合ったローンを選ぶことが重要です。

一方、売買信用供与とは、商品やサービスを先に受け取り、後でお金を支払う取引のことです。これは、企業間の取引でよく使われる方法で、掛け取引とも呼ばれます。例えば、仕入先から商品を仕入れて、後日支払う場合などが該当します。この取引は、売り手と買い手の信頼関係によって成り立っています。売買信用供与を利用することで、買い手は手元に資金がなくても商品やサービスを調達できます。これは、円滑な事業活動を行う上で重要な役割を果たしています。

このように、信用供与には様々な種類があり、それぞれにメリットとデメリットがあります。金銭信用供与は必要な資金をすぐに調達できるメリットがありますが、返済義務が生じるというデメリットがあります。また、売買信用供与は資金繰りを円滑にするメリットがありますが、支払いが遅れると取引先に迷惑をかける可能性があります。信用供与を利用する際は、種類ごとの特徴を理解し、計画的に利用することが大切です。

信用供与の審査

お金を貸したり、商品を後払いで販売するといった信用供与を行う際には、貸し倒れ、つまりお金や商品を回収できなくなる危険性を最小限にするために、借りる側、もしくは買う側の信用力をしっかり調べることが欠かせません。この信用力を調べることを信用審査と言います。信用審査では、主に財務状況、返済能力、信用履歴といった要素を確認します。

まず、財務状況とは、現在どれくらいのお金や資産を持っているか、そしてどれくらいの借金があるかという全体像のことです。銀行や信用金庫といった金融機関では、信用情報機関に集められた借りる側の過去の借入や返済の記録といった信用情報に加えて、収入や資産、借入金の額などを詳しく調べます。これらの情報を総合的に見て、返済能力があるかどうかを判断します。

返済能力とは、将来にわたってきちんと返済を続けられる力のことです。安定した収入があるかどうかが重要なポイントとなります。過去の返済状況が良いか悪いかといった信用履歴も、返済能力を判断する上で大切な要素となります。

企業間で商品を売買する場合の信用審査は、金融機関とは少し異なります。過去の取引で期日通りに支払いが行われていたか、取引先の会社の経営状態は健全か、そして評判はどうかといった点を中心に調べます。長年の付き合いがあり、信頼関係が築けている場合は、審査が簡略化されることもあります。

信用審査の結果によっては、信用供与を断る場合もあります。また、信用供与は認めるものの、利息を高く設定したり、貸したり売ったりできる金額に制限を設けたりといった条件をつける場合もあります。信用審査の基準は、金融機関や企業によってそれぞれ異なるため、事前に確認しておくことが大切です。自分自身の信用情報を把握しておくことも重要です。

| 項目 | 内容 |

|---|---|

| 信用審査の目的 | 貸し倒れリスクの最小化 |

| 審査対象 | お金を借りる側、商品を後払いで買う側 |

| 主な確認要素 | 財務状況、返済能力、信用履歴 |

| 財務状況 | 資産、負債の状況 |

| 金融機関の審査 | 信用情報、収入、資産、借入額などを総合的に判断 |

| 返済能力 | 将来にわたって返済を続けられる力 |

| 返済能力の判断基準 | 安定した収入、過去の返済状況 |

| 企業間信用審査 | 過去の支払状況、取引先の経営状態、評判 |

| 企業間審査の簡略化 | 長年の付き合い、信頼関係 |

| 信用審査の結果 | 信用供与の拒否、利息の調整、金額制限 |

| 審査基準 | 金融機関や企業により異なる |

信用供与を受ける際の注意点

お金を借りたり、後払いで商品やサービスを利用することを信用供与と言います。これは、いわば将来の収入を担保にお金や商品を今すぐ使えるようにする仕組みです。便利で役立つ反面、返済義務があるため、慎重な利用が求められます。

まず、お金を借りる際には、返済計画を綿密に立てることが大切です。毎月の返済額は、無理なく支払える金額でなければなりません。収入から生活費や他の支出を差し引いた上で、余裕を持った返済額を設定しましょう。金利や返済期間、手数料なども事前に確認し、返済総額を把握しておく必要があります。低い金利でも、返済期間が長ければ総返済額は大きくなります。また、将来の収入減少や予期せぬ出費の可能性も考慮に入れ、返済に無理が生じないか慎重に検討する必要があります。

商品やサービスの掛け取引の場合も同様に、支払期日と支払い方法を事前に確認することが重要です。支払期日を過ぎると、延滞金が発生する可能性があります。また、支払方法によっては手数料がかかる場合もあります。後払いは便利ですが、必ず期日までに支払えるように、計画的に利用しましょう。

信用供与は、適切に利用すれば生活の支えとなり、経済活動を円滑に進めることができます。しかし、返済能力を超えた借入れや支払いの遅延は、信用情報に傷をつけ、将来、お金を借りたり、家や車を購入したりすることが難しくなる可能性があります。信用情報は、個人の経済的な信頼度を表す重要な指標です。だからこそ、信用供与は責任感を持って利用する必要があります。

借り入れや後払いをする前に、本当に必要なのか、返済できるのかをもう一度よく考え、計画的に利用することで、信用を守り、健全な経済生活を送ることができます。

| 信用供与の種類 | 注意点 | リスク |

|---|---|---|

| お金を借りる |

|

|

| 商品・サービスの掛け取引(後払い) |

|

|

信用供与と経済

信用供与とは、個人や企業にお金を貸し出すことです。これは、経済活動を支える上で欠かせない役割を担っています。企業にとっては、新たな機械設備を導入したり、事業を拡大したりするために必要な資金を調達する手段となります。必要な資金を借り入れることで、企業はより多くの商品を生産し、新たな雇用を生み出すことができます。また、生産性を向上させるための技術革新にも投資できるようになります。これらの活動は経済全体を活性化させ、成長へと導きます。

個人にとっても、信用供与は生活の質を高めるために重要です。例えば、住宅を購入するための住宅ローンや、教育を受けるための教育ローンなどを利用することで、大きな支出を伴う場合でも、無理なく生活設計を立てることができます。

しかし、信用供与は適切な管理と規制が不可欠です。お金を貸す側が過剰に貸し出しを行うと、借りる側は必要以上に借り入れを行い、返済が困難になる可能性があります。これが積み重なると、資産価格が実態以上に高騰するバブル経済を引き起こし、やがて崩壊へと向かう恐れがあります。また、信用供与の過剰な拡大は、金融市場の不安定化を招き、金融危機の発生につながることもあります。

こうした事態を避けるため、政府や金融機関は信用供与の状況を常に監視し、適切な政策を実施する必要があります。景気が過熱している場合には、貸出金の金利を引き上げたり、貸出条件を厳しくしたりすることで、過剰な信用供与を抑えることができます。反対に、景気が低迷している場合には、金利を引き下げたり、貸出条件を緩和したりすることで、企業の投資や個人の消費を促し、景気を刺激することができます。信用供与は経済の血液とも言える重要な要素であり、その適切な運用は経済の安定と持続的な成長に不可欠です。

| 主体 | 信用供与のメリット | 信用供与のリスク |

|---|---|---|

| 企業 |

|

|

| 個人 |

|

|

| 政府・金融機関 |

|

|

信用リスクの管理

お金を貸すときには、貸したお金が返ってこなくなる危険、つまり貸し倒れの危険をうまく管理することがとても大切です。貸し倒れとは、お金を借りた人が、返すことができなくなってしまうことで、貸した側が損をしてしまうことを言います。貸し倒れを防ぐためには、お金を借りる人の返す力をしっかりと見極める必要があります。具体的には、会社の成績表のような財務諸表を分析したり、信用情報機関の情報を確認したり、過去の取引の記録を調べることで、きちんと返せるかどうかを慎重に判断しなければなりません。

さらに、貸し倒れの危険を減らすための工夫も必要です。お金を貸すときの利子の割合を決めたり、もしもの時に備えて担保となるものを受け取ったり、保証人を立ててもらったりすることで、危険を小さくすることができます。担保とは、お金を返せなくなった場合に備えて、代わりに受け取ることができるものです。たとえば、家や土地などが担保になります。保証人は、お金を借りた人が返済できなくなった場合に、代わりに返済してくれる人のことです。

また、万が一、貸し倒れが起きてしまったときのために、あらかじめ備えておくことも重要です。貸し倒れによって損失が出た場合に備えて、あらかじめお金を積み立てておく「引当金」という制度があります。引当金を設定することで、予期せぬ損失に備えることができます。

お金の貸し借りは、銀行などの金融機関だけでなく、会社にとっても重要な活動です。そのため、貸し倒れの危険をうまく管理することは、会社を経営していく上で欠かせない課題です。安心して事業を続けるためにも、きちんと危険を管理できる仕組みを作ることが必要です。

| 貸し倒れリスク管理のポイント | 具体的な方法 | 説明 |

|---|---|---|

| 事前評価 | 財務諸表分析 | 会社の成績表のような財務諸表を分析し、返済能力を評価 |

| 信用情報機関の情報確認 | 信用情報機関の情報を確認し、過去の借入や返済状況を把握 | |

| 過去の取引記録の調査 | 過去の取引の記録を調べ、信頼性を評価 | |

| リスク軽減策 | 適切な利子設定 | 貸し倒れリスクに見合った利子を設定 |

| 担保の取得 | 家や土地などを担保として受け取り、リスクを軽減 | |

| 保証人の設定 | 返済できなくなった場合に備え、保証人を立てる | |

| 事後対策 | 引当金の計上 | 貸し倒れによる損失に備え、あらかじめお金を積み立てておく |