銀行の資金仲介機能:資産変換とは?

投資の初心者

先生、『資産変換機能』ってよくわからないのですが、簡単に説明してもらえますか?

投資アドバイザー

ああ、資産変換機能ね。簡単に言うと、銀行がお金を集めて、それを企業などに貸し出すことで、みんなにとって使いやすい形のお金に変えているんだよ。預金っていうみんなが使いやすい形でお金を集めて、企業が必要とする loans っていう形でお金を貸し出すイメージだね。

投資の初心者

つまり、預金は銀行にとって集めたお金で、それを企業への loans に変えているということですか?

投資アドバイザー

その通り!預金っていうたくさんの小さなお金を集めて、企業が必要とする大きなお金に変換しているんだ。これが資産変換機能だよ。

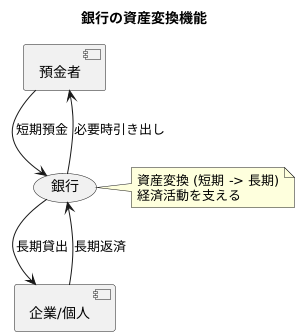

資産変換機能とは。

銀行は、預金のように比較的簡単に換金できる商品を扱いつつ、企業への長期融資といったすぐにはお金にならないものにも投資しています。預金を集めて融資に回すことで、多くのお金を集め、それを必要なところに貸し出すという役割を果たしているのです。これを『資産変換機能』と呼びます。

資産変換の役割

銀行は、私たちが預けたお金を企業や個人に貸し出すことで、経済活動を支える重要な役割を担っています。この役割の中心にあるのが「資産変換」です。人々から集めた預金は、いつでも引き出せるように準備しておく必要があり、いわばすぐに現金化できる短期的な資産です。一方、企業や個人が事業や住宅購入のために必要とする資金は、長期間にわたって返済されるもので、すぐには現金化できない長期的な資産です。銀行は、預金という短期的な資産を、貸出という長期的な資産へと変換しているのです。これが資産変換機能と呼ばれるもので、銀行の根幹をなす機能の一つです。

預金者にとっては、必要な時にいつでもお金を引き出せるという安心感が大きなメリットです。急な出費や生活資金の確保など、必要な時にすぐにお金を使えることは、日々の生活を支える上で欠かせません。一方、企業や個人にとっては、長期間にわたる資金調達が可能になるというメリットがあります。新しい事業を始めるための設備投資や、住宅購入といった大きな買い物は、一括で支払うことは難しい場合が多いです。銀行からの融資を受けることで、長期的な計画を立て、無理なく返済していくことができます。

銀行は、短期的な預金と長期的な貸出の橋渡し役となることで、経済全体のお金の流れを円滑にしています。人々が安心して預金できる環境を整え、企業や個人が必要な資金を調達できるようにすることで、経済の成長を支えているのです。さらに、銀行は貸出先を慎重に審査することで、集めたお金を有効に活用する役割も担っています。成長が見込まれる事業や、社会的に意義のある活動に資金を供給することで、経済の活性化に貢献しています。このように、銀行の資産変換機能は、預金者、企業、個人、そして経済全体にとって、なくてはならない重要な役割を果たしていると言えるでしょう。

資金の集約と分配

お金の流れを円滑にする仕組みとして、集めたお金を必要なところに分配する機能が重要です。これは、多くの人から少しずつ集めたお金を、まとめて大きなお金を必要とする企業や個人に貸し出すというものです。

一人ひとりの預金は少額でも、銀行などの金融機関を通して集めることで大きな金額になります。この仕組みにより、大きな事業への投資や住宅の購入といった、多額の資金が必要な場合でも対応できます。

預金をする人の中には、すぐにお金を使いたい人もいれば、しばらく使わない人もいます。また、お金を借りたい人も、短い期間だけ借りたい場合や、長い期間かけて返済したい場合があります。このような、お金を預けたい人と借りたい人の間にある、時期や金額のずれを解消するのがこの仕組みの役割です。つまり、お金を必要なところに必要なだけ届けることで、社会全体のお金の流れをスムーズにする役割を果たしているのです。

さらに、銀行は集めたお金を様々な形で貸し出します。事業を始めるための資金として貸し出したり、住宅を購入するための資金として貸し出したりと、お金の使い道は様々です。また、貸し出す期間も、短い期間のものから長い期間のものまであります。そして、貸し出す相手によって、お金が返ってこなくなる危険性も違います。

銀行は、このような様々な種類の貸し出しを組み合わせることで、お金が返ってこなくなる危険性を分散させています。これは、一人ひとりが自分で様々なお金の運用を行うよりも、安全にお金を増やすことができる方法の一つです。銀行を通して間接的にお金を貸し借りすることで、個人が行うには難しい、お金の管理や運用を専門家が行ってくれるという利点があると言えるでしょう。

信用創造機能との関連

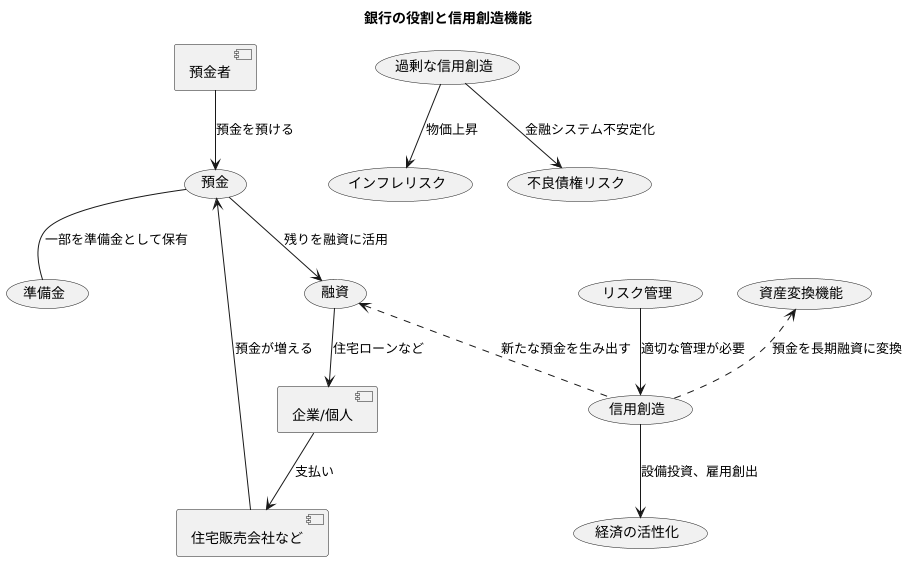

銀行は、皆様からお預かりしたお金を大切に保管しながら、経済を活性化させる重要な役割を担っています。これを可能にするのが信用創造機能であり、資産変換機能はそれと深く結びついています。

皆様からお預かりした預金は、全額をそのまま保管するのではなく、一部は万一の支払いに備える準備金として銀行に保有されます。そして、残りの資金は、企業や個人への融資に活用されます。例えば、ある方が住宅ローンを組むと、その融資額は住宅販売会社の預金となります。住宅販売会社は、その預金を使って従業員に給与を支払ったり、仕入れ先に支払いをしたりします。このように、銀行が貸し出しを行うことで、新たな預金が生まれ、お金が循環していくのです。これが信用創造と呼ばれる仕組みです。

資産変換機能とは、預金という比較的短い期間で引き出される可能性のある資金を、住宅ローンや設備投資資金といった長期間の融資に変換する機能です。この機能があってこそ、銀行は信用創造を行い、経済全体のお金の量を増やすことができます。お金が増えれば、企業は設備投資を活発化させ、雇用も創出され、経済はより活性化していきます。

しかし、信用創造は諸刃の剣です。銀行が過剰に貸し出しを行うと、経済全体のお金の量が過度に増加し、物価が上昇するインフレにつながる可能性があります。また、過剰な貸し出しは、返済不能な融資、いわゆる不良債権の増加を招き、金融システムを不安定化させるリスクも孕んでいます。

そのため、銀行は信用創造を行う上で、適切なリスク管理を行うことが不可欠です。融資先の信用度を慎重に審査し、貸し出し額を適切にコントロールすることで、経済の安定的な成長に貢献していく必要があるのです。

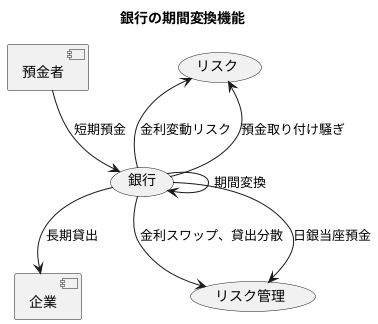

期間変換機能

銀行は、預金と貸出の期間の差を調整する役割を担っています。これは期間変換機能と呼ばれ、経済活動を円滑に進める上で重要な機能です。

人々はいつでも自由に預金を引き出すことができます。これは預金者にとって大変便利な仕組みですが、銀行にとっては短期的な資金の流出入に対応する必要が生じます。一方、企業が工場を建設したり設備を導入したりする際には、長期間にわたる資金が必要です。銀行は、このような企業の長期的な資金需要に応えるために、長期の貸出を行っています。

このように、銀行は預金という短期の資金を、貸出という長期の資金に変換することで、預金者と借り手の双方のニーズを満たしているのです。この期間変換機能のおかげで、人々は安心して預金を利用でき、企業は必要な時に長期の資金を調達することができます。

しかし、短期の資金で長期の運用を行うことは、リスクを伴います。例えば、金利が変動した場合、銀行は短期の預金金利の上昇に対応するために、より多くの利息を支払う必要が生じます。一方、長期の貸出金利は固定されているため、銀行の収益は減少する可能性があります。また、預金者が一斉に預金を引き出す預金取り付け騒ぎが発生した場合、銀行は十分な資金を用意できず、経営が悪化する可能性もあります。

そのため、銀行は金利変動リスクや預金取り付け騒ぎなどのリスクに適切に対応するための、様々なリスク管理策を講じています。例えば、金利変動リスクに対しては、金利スワップなどの金融派生商品を活用してリスクをヘッジしたり、様々な期間の貸出を組み合わせることでリスクを分散したりしています。預金取り付け騒ぎに対しては、日銀当座預金などの流動資産を保有することで、迅速に資金を調達できる体制を整えています。これらのリスク管理策によって、銀行は期間変換機能を安定的に運用し、経済の成長を支えているのです。

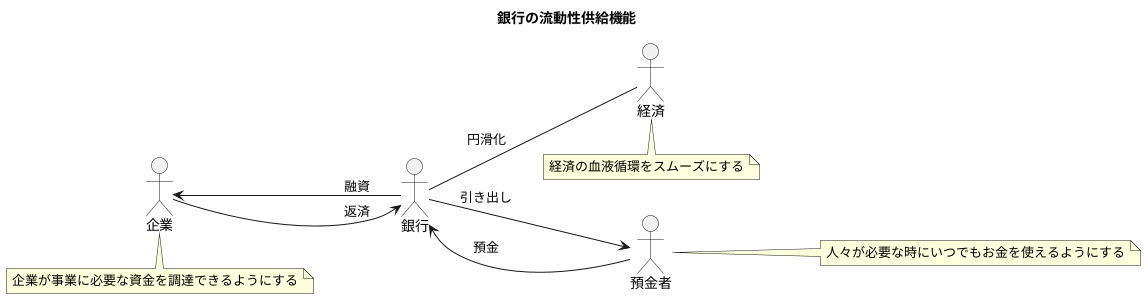

流動性供給の役割

銀行は、人々や企業がお金を使う際に、必要な時に必要なだけお金を円滑に使えるようにする重要な役割を担っています。これを流動性供給といいます。人々にとっては、銀行にお金を預けることで、必要な時にいつでも引き出すことができます。 銀行は、たくさんの人から預金を集めているため、一部の人がまとめてお金を引き出しても、他の預金者への影響は少なく、残りの預金で対応できます。これにより、人々は安心して日常生活を送ったり、事業を行ったりすることができます。もし、銀行がなかったら、お金が必要な時にすぐにお金を得ることが難しくなり、経済活動が停滞してしまうかもしれません。

銀行は企業に対しても、事業に必要な資金を融資することで流動性を供給しています。企業は、新しい機械を導入したり、従業員を雇ったり、新しい商品を開発したりする際に、多額の資金が必要になります。銀行は、企業の事業計画や財務状況を審査し、融資を行うことで、企業が円滑に事業活動を行うことができるよう支援しています。企業は、銀行からの融資によって、事業を拡大したり、新しい雇用を生み出したりすることができます。これも、銀行の流動性供給機能の一つです。

このように、銀行は預金者と企業の両方に流動性を供給することで、人々や企業が安心して経済活動を行う基盤を整えています。銀行が人々のお金を守り、必要な時に提供し、企業に融資することで、社会全体のお金の動きが円滑になり、経済が安定して成長していくことに繋がります。銀行の流動性供給機能は、経済の血液循環をスムーズにする役割を果たしており、私たちの生活や経済全体にとってなくてはならない存在です。

金融仲介機能の中核

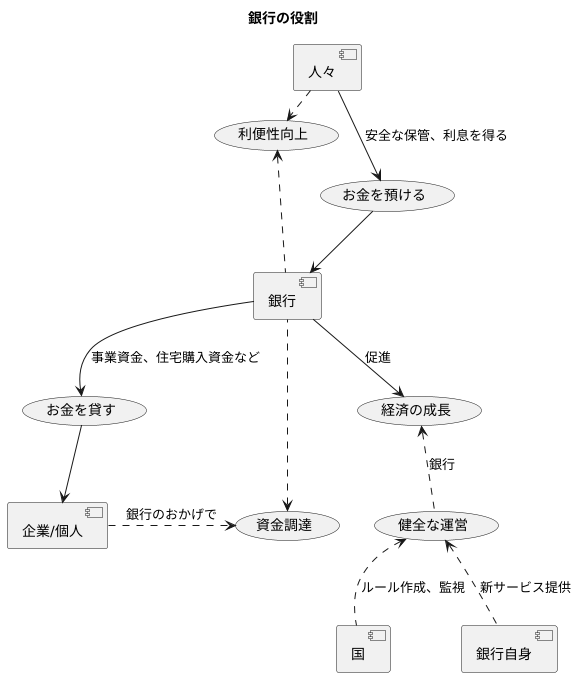

お金の仲立ちをするのが銀行の大切な仕事です。その中でも、預けたお金と借りたいお金をうまく結びつける役割は、銀行の仕事の中心と言えるでしょう。この役割のおかげで、お金は必要なところにスムーズに渡り、経済全体が大きく成長していくのです。

具体的に見ていきましょう。人々がお金を預けるのは、安全に保管するため、そして利息を得るためです。一方で、企業や個人はお金を借りて、新たな事業を始めたり、家を買ったりします。銀行は、預けたお金を貸したい人たちに橋渡しすることで、預ける人、借りる人、両方の希望を叶えているのです。

銀行が間に入ることで、お金を預ける人にとっては、少額でも安全に運用でき、利息も得られます。また、どこに貸せば安全か、きちんと審査する必要もありません。一方、お金を借りたい人にとっては、必要な金額を都合の良い時に借りることができます。もし銀行がなかったら、お金を借りたい人は、貸してくれる人を自分で探さなければならず、大変な手間と時間、そしてリスクを負うことになります。

このように、銀行はお金のやり取りを便利で安全なものにし、経済活動を支えています。銀行がうまく機能しなければ、経済は混乱し、成長も止まってしまうでしょう。だからこそ、銀行が健全に運営されるように、国は適切なルールを作り、きちんと監視していく必要があります。

そして、銀行自身も、時代の変化に合わせて、新しいサービスを提供していく必要があります。例えば、最近ではインターネットを使った取引が当たり前になり、新しいお金の支払い方法も登場しています。銀行はこうした変化に対応し、より便利なサービスを提供することで、経済の成長に貢献していく必要があるのです。