分離利息振替国債:投資の基礎知識

投資の初心者

先生、『分離利息振替国債』って、よくわからないんですけど、教えてもらえますか?

投資アドバイザー

いいよ。国が発行する『国債』には、定期的に利息が支払われるものがあるよね。たとえば、100万円の国債を買って、毎年3万円の利息を受け取るとする。この利息部分だけを他の人に売ったり、譲ったりできる国債のことを『分離利息振替国債』と言うんだ。

投資の初心者

なるほど。つまり、元本の100万円とは別に、利息の3万円だけが取引されるってことですか?

投資アドバイザー

その通り!元本部分はそのまま持っていて、利息部分だけを売買できるから、投資の選択肢が広がるんだね。

分離利息振替国債とは。

投資の世界で使われる『分離利息振替国債』という言葉について説明します。国が発行する借金の証書である国債の中には、利息が固定されているものがあります。この固定利付国債は、元本部分と利息部分を切り離すことができます。そして、この切り離された利息部分のことを『分離利息振替国債』と呼びます。

はじめに

お金をどのように運用するかは、将来設計を考える上でとても大切です。株式投資と並んで、債券投資も大切な資産運用の方法の一つです。債券とは、いわばお金を貸したという証書のようなもので、発行体から定期的に利子を受け取り、満期になると元本が返済されます。債券には様々な種類がありますが、中でも国が発行する国債は、比較的安全な投資先として人気です。

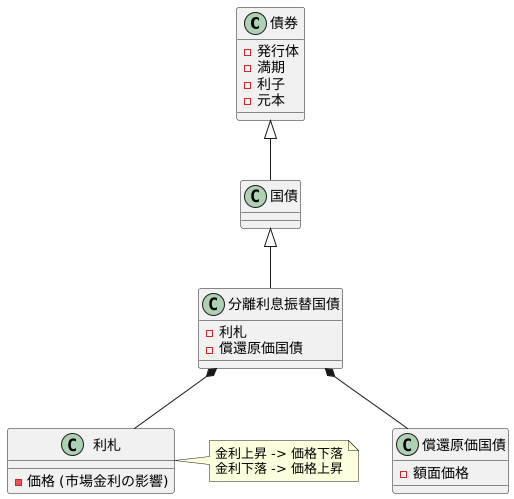

国債の中でも、「分離利息振替国債」は少し変わった特徴を持っています。通常の債券は、満期まで保有すると元本と利子の両方が返ってきます。しかし、分離利息振替国債の場合は、利子部分と元本部分が別々に取引されます。イメージとしては、利子を受け取る権利と、元本を受け取る権利がそれぞれ切り離されていると考えると分かりやすいでしょう。

この分離された利子部分は「利札」と呼ばれ、市場で売買することができます。利札の価格は市場の金利動向に左右されます。金利が上昇すると利札の価格は下落し、金利が下落すると利札の価格は上昇する傾向があります。一方、元本部分は「償還原価国債」と呼ばれ、満期日に額面価格で償還されます。

分離利息振替国債は、利子と元本を別々に売買できるため、投資家はそれぞれの価格変動に合わせて柔軟に売買戦略を立てることができます。例えば、金利上昇局面では、利札を売却して損失を軽減したり、金利下落局面では、利札を購入して利益を狙ったりすることができます。このように、分離利息振替国債は、通常の債券よりも複雑な商品ですが、理解することで投資戦略の幅を広げ、より効果的な資産運用を行うことができるでしょう。

今回の解説を通して、分離利息振替国債について少しでも理解が深まり、今後の資産運用に役立てていただければ幸いです。

分離利息振替国債とは

分離利息振替国債とは、国が発行する債券である国債の利息部分だけを売買できるようにした金融商品です。

通常、私たちが購入する利付国債は、元本と利息が一体となっています。つまり、満期が来た時に元本と利息の両方がまとめて払い戻されます。しかし、分離利息振替国債の場合、この利息部分を元本から切り離して、別々に売買することができるのです。

もう少し具体的に説明すると、国債の所有者は、保有している国債の将来受け取れる利息部分を、分離利息振替国債という形で市場で売却することができます。逆に、投資家は、この分離利息振替国債を購入することで、満期日に額面通りの利息を受け取ることが可能になります。

分離利息振替国債の魅力は、額面金額よりも低い価格で購入できるという点です。満期が到来した時に、額面金額が支払われるため、その差額が投資家の利益となります。

例えば、1万円の利息を受け取れる分離利息振替国債を9千円で買ったとしましょう。満期になれば1万円を受け取れるので、千円の利益が得られます。このように、割引価格で購入し、満期日に額面金額を受け取ることで利益を得る仕組みになっています。

このように、分離利息振替国債は、通常の利付国債とは異なる性質を持つため、投資家はそれぞれの商品の特性を理解した上で、投資判断を行う必要があります。

| 項目 | 説明 |

|---|---|

| 分離利息振替国債とは | 国債の利息部分だけを売買できるようにした金融商品 |

| 通常の利付国債 | 元本と利息が一体、満期時にまとめて払い戻し |

| 分離利息振替国債 | 利息部分を元本から切り離し、別々に売買可能 |

| 国債所有者 | 将来の利息を分離利息振替国債として売却可能 |

| 投資家 | 分離利息振替国債を購入し、満期日に額面通りの利息を受け取り |

| 魅力 | 額面金額よりも低い価格で購入できる |

| 利益 | 満期時に額面金額との差額が利益 |

| 例 | 1万円の利息の分離利息振替国債を9千円で買い、満期に1万円を受け取り、1千円の利益 |

固定利付国債との関係

固定利付国債は、発行時に利率が決まっているため、満期までの利息収入をあらかじめ予測できるという大きな利点があります。この固定利付国債から、利息部分と元本部分を分離して、それぞれ別の金融商品として取引できるようにしたのが、分離利息振替国債と割引債です。分離利息振替国債とは、固定利付国債から切り離された利息部分を表す証券であり、満期日に額面金額分の利息を受け取ることができます。一方で、元本部分は割引債として取引されます。割引債とは、額面金額よりも低い価格で購入し、満期日に額面金額を受け取ることで利益を得る債券です。

たとえば、100円の額面金額で利率が年5%、満期が5年の固定利付国債を考えてみましょう。この国債を保有すると、毎年5円の利息を受け取り、満期には100円が償還されます。この国債の利息部分を分離すると、分離利息振替国債は、毎年5円ずつ、合計25円の利息を受け取る権利となります。この分離利息振替国債は、市場で取引され、その価格は市場の金利動向などに左右されます。一方、元本部分は割引債として取引されます。満期に100円を受け取ることができる権利ですが、発行時点では100円よりも低い価格で購入されます。この価格差が割引債の収益となります。

このように、一つの固定利付国債から、分離利息振替国債と割引債という二つの異なる金融商品が生まれます。投資家は、それぞれの商品の特性を理解し、自身の投資目的やリスク許容度に応じて選択することができます。分離利息振替国債は、満期日に額面金額通りの利息を受け取ることができるため、比較的安全な投資先とされています。一方、割引債は、購入価格と額面金額の差額が収益となるため、価格変動リスクがあります。また、市場の金利が上昇すると、割引債の価格は下落する傾向があります。

| 項目 | 説明 | メリット | デメリット/リスク |

|---|---|---|---|

| 固定利付国債 | 発行時に利率が決まっている債券。満期日に額面金額が償還される。 | 満期までの利息収入を予測可能。 | 金利変動リスク(市場金利が上昇すると、債券価格は下落する) |

| 分離利息振替国債 | 固定利付国債から切り離された利息部分。満期日に額面金額分の利息を受け取る権利。 | 比較的安全な投資。満期日に額面金額通りの利息を受け取ることができる。 | 市場金利の変動による価格変動リスクは存在する。 |

| 割引債 | 固定利付国債から切り離された元本部分。額面金額よりも低い価格で購入し、満期日に額面金額を受け取る。 | 購入価格と額面金額の差額が収益となる。 | 価格変動リスク。市場金利が上昇すると価格は下落する傾向。 |

メリットとデメリット

分離利息振替国債は、利息部分と元本部分を分けて売買できる国債です。購入する金額も少額から始められるため、投資を始めたばかりの方にも比較的手に取りやすい商品と言えます。満期が来れば額面通りの金額が支払われることが約束されているので、将来受け取れる金額を事前に把握しやすい点も大きな魅力です。株式投資のように価格が大きく変動する心配が少ないため、安心して保有できる投資先として選ばれることも多いでしょう。

一方で、注意しておきたい点もいくつかあります。まず、分離利息振替国債は途中で解約することができません。つまり、急にお金が必要になった場合でも、すぐに現金化して使うことができないのです。そのため、余裕資金で運用することが大切です。また、物価が上昇する、いわゆる物価高(インフレ)になった場合には、受け取るお金の価値が実質的に目減りしてしまうリスクもあります。例えば、将来100万円を受け取れるとしても、物価が大きく上昇していれば、100万円で買える商品の量が今より少なくなってしまう可能性があるのです。

さらに、分離利息振替国債には、利息部分と元本部分をそれぞれ分けて売買できるという特徴があります。利息部分は、保有期間に応じて価格が変動します。そのため、利息部分だけを売却する場合、購入した時よりも損をしてしまう可能性も頭に入れておかなければなりません。このように、分離利息振替国債にはメリットとデメリットの両面があります。投資を検討する際は、これらの点をよく理解した上で、ご自身の状況に合っているかどうか慎重に判断することが重要です。

| メリット | デメリット |

|---|---|

| 少額から投資可能 | 中途解約不可 |

| 満期時に額面通りの金額を受け取れる | インフレリスク |

| 価格変動が少ない | 利息部分売却時の損失リスク |

投資判断のポイント

投資というものは、将来の成果を見込んで現在のお金を投じる行為であり、その判断には慎重さと的確な分析が求められます。特に分離利息振替国債への投資を検討する際には、いくつかの重要なポイントを踏まえる必要があります。

まず、自身の投資目的を明確にすることが大切です。短期的に利益を得たいのか、それとも長期的な資産形成を目指しているのかによって、最適な投資先は変わってきます。短期的な利益を重視するのであれば、市場の変動に敏感に反応する投資商品が適しているかもしれません。一方、長期的な資産形成を目的とするならば、安定的な収益が見込める投資商品を選ぶべきでしょう。

次に、自身のリスク許容度を把握する必要があります。投資には常にリスクが伴います。どれだけの損失を許容できるのか、リスクに対する耐性を理解しておくことが重要です。リスク許容度が高い場合は、高い収益 potential を持つ一方で、損失の可能性も大きい投資商品を選択できます。逆にリスク許容度が低い場合は、安定した収益が見込めるものの、大きな利益を得ることは難しい投資商品を選ぶべきです。

さらに、市場金利の動向にも注目する必要があります。金利は経済状況や金融政策によって変動し、債券価格にも影響を与えます。金利が上昇すると債券価格は下落する傾向があり、逆に金利が下がると債券価格は上昇する傾向があります。そのため、今後の金利見通しを考慮した上で投資判断を行うことが大切です。

最後に、発行体の信用力も重要な要素です。国債は一般的に安全性の高い投資商品とされていますが、国によって財政状況は異なります。発行体の財政状態が悪化すれば、国債の価値が下落するリスクも高まります。したがって、投資対象とする国債の発行体の信用力を十分に確認する必要があります。

これらのポイントを踏まえ、自身の状況に合わせて適切な投資判断を行いましょう。投資に関する知識を深め、様々な情報を収集することで、より良い投資判断を行うことができます。

| 検討ポイント | 詳細 |

|---|---|

| 投資目的 | 短期的な利益か、長期的な資産形成か |

| リスク許容度 | どれだけの損失を許容できるか |

| 市場金利の動向 | 金利上昇で債券価格は下落、金利低下で債券価格は上昇 |

| 発行体の信用力 | 国債の発行体の財政状態を確認 |

まとめ

分離利息振替国債は、国が発行する債券である固定利付国債から、利息部分のみを切り離して取引できるようにした金融商品です。この仕組みにより、いくつかの利点が生じます。まず、通常の債券に比べて低い金額から投資を始められるため、まとまった資金がない方でも気軽に国債投資に参入できます。また、満期が来た時に受け取れる金額があらかじめ決まっているため、将来の資金計画を立てやすく、計画的に資産形成を進めることができます。

しかし、良い点ばかりではありません。分離利息振替国債には、いくつか注意すべき点もあります。例えば、一度購入すると、満期日までお金を引き出すことができません。つまり、急な出費が必要になった場合でも、すぐに換金することができないのです。また、物価が上昇するインフレになった時には、受け取る利息の価値が目減りする可能性があります。これはインフレリスクと呼ばれ、投資する上で考慮すべき重要な要素です。

さらに、固定利付国債の価格は市場の金利変動に影響を受けます。金利が上昇すると債券価格は下落し、逆に金利が下がると債券価格は上昇します。分離利息振替国債は、利息部分のみを対象としているため、金利変動による価格変動リスクは元本の価格変動リスクよりも小さくなりますが、それでも価格変動の影響を受ける可能性はあります。

他の投資と同様に、分離利息振替国債にも利益と危険が伴います。投資する際には、これらの特徴をしっかりと理解し、ご自身の状況や投資方針に合っているかどうかを慎重に見極めることが大切です。よく検討した上で、計画的に投資を進めるようにしましょう。分離利息振替国債について深く学ぶことで、投資の選択肢を広げ、より良い資産運用を実現できる可能性があります。

| メリット | デメリット | その他 |

|---|---|---|

| 少額から投資可能 | 中途換金不可 | 金利変動リスクあり(元本よりは小さい) |

| 満期受取額が確定 | インフレリスクあり |