社債入門:CPで短期投資

投資の初心者

先生、『CP』ってよく聞くんですけど、何のことですか?

投資アドバイザー

いい質問だね。『CP』は『コマーシャル・ペーパー』の略で、簡単に言うと、会社が短期間でお金を借りるための約束手形のようなものだよ。1年未満で返済する必要があるんだ。

投資の初心者

ふむふむ。どんな会社が発行するものなんですか?

投資アドバイザー

主に信用力の高い、つまり倒産などのリスクが低いと考えられている優良企業が発行するものだよ。だから比較的安全な投資先と考えられているんだ。

CPとは。

『社債』と似た言葉に『約束手形』というものがあります。これは、会社が短い期間でお金を借りるためによく使われます。特に、信用が高いとされている会社が、一年以内という短い期間でお金を借りる時に発行する『約束手形』のことを『シーピー』と呼びます。これは、会社が資金を集める方法の一つです。

企業が発行する短期の約束手形

会社がお金を工面する方法には、いろいろなやり方があります。その中で、短期間でお金を借りるために会社が発行する一種の借用証書があります。これは、商業手形と呼ばれ、よく「シーピー」と略されます。

この商業手形は、主に評判が良く、倒産などの心配が少ない大企業が発行するものなので、比較的安心して保有することができます。

この商業手形には、お金を返す期限が一年以内と短く決められています。そのため、短期間だけお金を運用したい場合に適しています。銀行に預けるよりも利子が高い場合もあるので、お金を運用する人にとっては魅力的な選択肢の一つと言えるでしょう。

しかし、必ずしも元本が保証されているわけではありません。もしも商業手形を発行した会社が経営難に陥ってしまった場合、出資したお金が減ってしまう危険性も頭に入れておく必要があります。

例えば、ある会社が新しい工場を建てるため、一時的に多額のお金が必要になったとします。このような場合、会社は商業手形を発行して、必要な資金を集めることができます。そして、工場が完成し、利益が出始めたら、そのお金で商業手形を購入した人にお金を返済するのです。

このように、商業手形は、会社にとって必要な時に素早くお金を集めることができる便利な手段である一方、投資家にとっては短期間で比較的高利回りが期待できる投資商品となります。ただし、投資する前には発行会社の経営状態をよく調べて、リスクを十分に理解しておくことが大切です。

| 項目 | 内容 |

|---|---|

| 定義 | 企業が短期資金調達のために発行する借用証書 |

| 発行者 | 主に大企業 |

| 償還期限 | 1年以内 |

| メリット | 銀行預金より高利回り |

| リスク | 元本保証がない。発行企業の倒産リスク |

| 利用例 | 新工場建設など一時的な資金需要 |

| 投資家視点 | 短期投資商品 |

| 注意点 | 投資前に発行企業の経営状態調査 |

発行体の信用力が重要

コマーシャルペーパー(CP)への投資では、発行体の信用力が鍵となります。というのも、CPは担保のない約束手形であり、その価値は発行体の信用に全面的に依存しているからです。もし発行体の財務状態が悪化すれば、元本や利息の支払いが滞り、投資家に損失が生じる可能性があります。

そのため、CP投資を行う際には、発行体の財務状況を綿密に調べる必要があります。具体的には、貸借対照表、損益計算書、キャッシュフロー計算書といった財務諸表を分析し、会社の収益性、安全性、成長性などを評価します。これらの情報に基づき、発行体が将来にわたって安定した資金繰りを続けられるかを見極めることが重要です。

格付け機関による格付けも、信用力を判断する上で有効な情報源です。格付け機関は、発行体の財務状況や事業の安定性などを総合的に評価し、信用リスクを等級で表します。一般的に、格付けが高いほど信用リスクは低いとされます。複数の格付け機関の評価を比較検討することで、より客観的な判断材料を得ることができます。

発行体の属する業界の動向や、会社を取り巻く事業環境にも注意を払う必要があります。業界全体の景気動向や競争環境、規制の変化などは、発行体の業績に大きな影響を与える可能性があります。また、発行体の経営陣の資質や事業戦略なども、将来の業績を左右する重要な要素です。

これらの情報を継続的に収集し、分析することで、投資リスクを適切に管理することができます。情報収集を怠ると、予期せぬ事態に陥り、大きな損失を被る可能性があります。常に最新の情報に注意を払い、投資判断に役立てることが大切です。

| CP投資のポイント | 詳細 | 確認事項 |

|---|---|---|

| 発行体の信用力 | CPは担保のない約束手形であり、その価値は発行体の信用に全面的に依存 | 財務状態の悪化は元本や利息の支払いの遅延、ひいては投資家の損失に繋がる可能性があるため、発行体の信用力が最重要 |

| 財務状況の分析 | 貸借対照表、損益計算書、キャッシュフロー計算書などの財務諸表を分析 | 収益性、安全性、成長性などを評価し、発行体が将来にわたって安定した資金繰りを続けられるかを見極める |

| 格付け機関の活用 | 格付け機関による信用リスクの等級評価を参考にする | 複数の格付け機関の評価を比較検討し、客観的な判断材料とする |

| 業界動向と事業環境 | 発行体の属する業界の動向や会社を取り巻く事業環境に注意 | 業界全体の景気動向、競争環境、規制の変化、経営陣の資質、事業戦略などを確認 |

| 継続的な情報収集と分析 | 継続的に情報を収集し、分析することで投資リスクを適切に管理 | 情報収集を怠ると予期せぬ事態に陥り、大きな損失を被る可能性があるため、常に最新の情報に注意を払い投資判断に役立てる |

低い利率で資金調達

会社を運営していく上で、お金が必要になる場面は多くあります。必要な時に素早く、そして負担が少ない方法でお金を集められる仕組みは、会社にとって大変重要です。その有効な手段の一つとして、低い金利でお金を集められる方法があります。これは、短期社債と呼ばれ、銀行からお金を借りるよりも低い金利で資金調達できるという利点があります。

銀行からお金を借りる場合、土地や建物などの担保を提供したり、保証人を立てる必要が生じる場合があり、手続きも複雑で時間がかかることが多いです。しかし、短期社債の場合は、会社の信用力が高ければ、比較的簡単に発行できます。そのため、短期間でお金が必要になった際に、迅速かつ低コストで資金調達できるこの方法は、会社にとって非常に役立つ手段と言えるでしょう。

資金を調達するための費用を抑えることで、会社は事業を拡大したり、新しい設備に投資したりするために必要なお金を効率的に確保しやすくなります。これは、会社の活動をより活発にすることに繋がります。また、短期社債の発行市場は活発で、多くの投資家が参加しているため、資金調達がスムーズに行えるという点も大きなメリットです。銀行からの借り入れとは異なり、多くの投資家から少しずつお金を集めることができるため、必要な金額を一度に集めることが難しい場合でも、柔軟に資金調達を行うことができます。

短期社債は、資金調達のスピードと低コストの両面から見て、会社の成長を支える有効な手段と言えるでしょう。ただし、会社の信用力が低い場合は発行が難しい場合もあるため、日頃から会社の財務状況を健全に保つことが重要です。

| 資金調達方法 | メリット | デメリット |

|---|---|---|

| 短期社債 |

|

|

| 銀行借り入れ |

|

短期運用に適した投資商品

短期で資産を増やしたいとお考えの方にとって、どの運用方法を選ぶかは重要な問題です。安全性を重視しつつ、少しでも高い利回りを求めるなら、満期が一年未満の約束手形、いわゆるコマーシャルペーパー(CP)が選択肢の一つとなります。

例えば、半年後に大きな買い物をする予定があり、それまでの間、手元資金を有効活用したいとします。このような場合、CPに投資することで、必要な時期まで資金を運用し、満期日に元本と利息を受け取ることができます。銀行預金に比べて高い利回りが見込める場合もあるため、短期運用としては魅力的な方法と言えるでしょう。

銀行預金は元本保証があり安心ですが、利回りは低いのが現状です。一方、CPは企業が発行する短期の債務証券であり、銀行預金より高い利回りで運用できる可能性を秘めています。

また、CPは市場で活発に売買されているため、必要に応じて換金することも可能です。ただし、換金する際には手数料が発生する場合があります。さらに、市場の値動きによって元本割れのリスクも伴いますので、注意が必要です。

満期まで保有することを前提とするのであれば、償還日が確定しているため、資金計画を立てやすくなります。将来の資金ニーズに合わせて、適切な満期のCPを選ぶことが重要です。CPは短期運用に適した商品ですが、投資にはリスクが伴うことを理解し、ご自身の状況に合わせて慎重に検討する必要があります。

| 項目 | 内容 |

|---|---|

| 商品名 | コマーシャルペーパー(CP) |

| 運用期間 | 短期(1年未満) |

| メリット | 銀行預金より高利回り、換金可能、資金計画を立てやすい |

| デメリット | 元本割れリスク、換金手数料 |

| 適した人 | 短期で資産を増やしたい人、安全性を重視しつつ高利回りも求める人 |

| 注意点 | 投資にはリスクが伴うため、自身の状況に合わせ慎重に検討する必要がある |

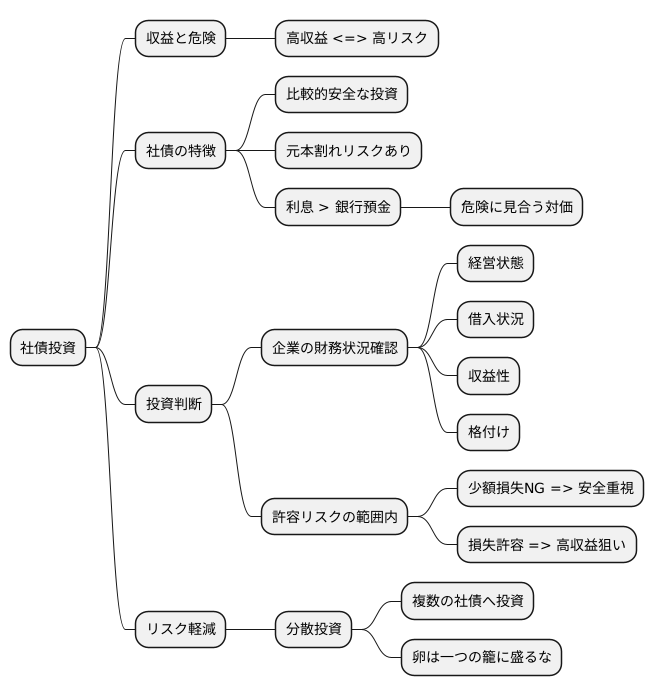

リスクとリターンを理解する

投資の世界では、常に「収益」と「危険」は表裏一体です。高い利益を狙うほど、大きな損失を被る可能性も高まります。この関係性を正しく理解することが、投資を成功させるための第一歩です。

今回のテーマである「社債」は、比較的安全な投資商品と考えられていますが、絶対に損をしないという保証はありません。発行した企業の業績が悪化すれば、投資したお金が戻ってこない、いわゆる「元本割れ」のリスクがあります。銀行預金のように国が守ってくれるわけではないため、常に危険が潜んでいることを忘れてはいけません。

社債で得られる利息は、銀行預金よりも高い場合が多いです。これは、社債が持つ危険に見合うだけの対価として支払われます。つまり、高い利息に惹かれるほど、それだけ大きな危険を負っていることになります。

社債を購入する際には、発行元の企業の財務状況をしっかり確認することが重要です。会社の経営状態が健全かどうか、借金はどれくらいあるのか、きちんと利益を上げているのかなどを詳しく調べましょう。格付け機関が発行企業につけている「格付け」も参考になります。格付けが高いほど、安全性の高い企業と判断されていることを示します。

さらに、自分の許容できる危険の範囲内で投資を行うことも大切です。少額の損失でも耐えられないのであれば、安全性を重視した投資商品を選ぶべきです。一方で、ある程度の損失は覚悟できるというのであれば、より高い収益を狙うことも可能です。

危険を減らすための有効な方法として、「分散投資」があります。これは、複数の企業が発行した社債に投資することで、特定の企業の業績悪化による損失を小さく抑える方法です。「卵は一つの籠に盛るな」ということわざがあるように、資産を分散することで、一つの企業の不祥事や倒産などの影響を最小限に食い止めることができます。