リスクプレミアムとは?

投資の初心者

先生、「リスクプレミアム」ってよく聞くんですけど、難しくてよくわからないんです。簡単に説明してもらえますか?

投資アドバイザー

もちろん!リスクプレミアムとは、簡単に言うと「危険を冒したことに対する報酬」のことだよ。例えば、安全な銀行預金よりも、株のような値動きが激しい投資の方が、うまくいけば儲けが大きいよね?その儲けが大きい分がリスクプレミアムと考えられるんだ。

投資の初心者

なるほど、危険を冒すほど、見返りが大きいということですね。でも、もし損したらどうなるんですか?

投資アドバイザー

そうだね。損をする可能性もあるから「リスク」なんだ。リスクプレミアムは、あくまで「見込み」の話。損をするかもしれないけど、その危険を冒すことで、より高い収益が期待できる、というわけだね。

リスクプレミアムとは。

投資の世界で使われる「リスクプレミアム」という言葉について説明します。リスクプレミアムとは、危険を負うことへの報酬のことです。例えば、お金を貸したり、会社の株を買ったりすると、お金が返ってこなかったり、株の値段が下がったりする危険があります。この危険を「リスク」といいます。リスクがある投資には、リスクがない投資よりも高い利益が期待されます。この、リスクがある投資で期待される利益から、リスクがない投資の利益を引いたものが、リスクプレミアムです。

危険への対価

投資の世界は、常に危険と隣り合わせです。まるで山登りのように、高い頂上を目指すほど、危険も大きくなります。しかし、危険を冒して頂上に辿り着いた者だけが、素晴らしい景色を独り占めできるのです。投資においても、より高い収益を得ようとするならば、ある程度の危険を覚悟しなければなりません。この危険を冒す対価として得られる追加的な収益のことを、危険対価、つまりリスクプレミアムと呼びます。

具体的に考えてみましょう。国が発行する債券は、比較的安全な投資先とされています。これは、国が財政破綻する可能性が低いからです。そのため、国債の利回りは低めに設定されています。一方、会社の株式への投資は、価格の変動が大きく、元本割れの危険性も伴います。会社の業績が悪化すれば、株価は下落し、投資したお金が減ってしまう可能性があるからです。しかし、もし会社が成長し、利益を上げれば、株価は上昇し、大きな利益を得られる可能性もあります。

株式投資は国債投資よりも危険度が高いですが、その分、高い収益率を期待することができます。この国債と株式の収益率の差が、株式投資のリスクプレミアムに該当します。リスクプレミアムは、投資家にとって重要な指標です。なぜなら、リスクプレミアムは投資家が危険を冒す動機、つまりインセンティブとなるからです。もしリスクプレミアムがなければ、誰も危険な投資をしようとしないでしょう。より高い収益を得るためには、相応の危険を負わなければならない。投資の世界では、これは普遍的な真理です。リスクプレミアムは、投資家が危険と収益のバランスを適切に評価し、賢明な投資判断を行うための重要な要素なのです。

| 投資の種類 | リスク | リターン | リスクプレミアム |

|---|---|---|---|

| 国債 | 低い | 低い | – |

| 株式 | 高い | 高い | 株式リターン – 国債リターン |

計算方法

危険に応じた上乗せ利益、すなわち危険負担の対価を計算する方法について説明します。これは、危険な資産に投資することで得られると期待される利益から、安全な資産の利益を引くことで計算されます。

安全な資産とは、通常、国が発行する債券のように、元本が大きく減る危険性がほぼ無い資産のことです。例えば、国が発行する債券は、国が破綻しない限り、額面通りの金額が償還されるため、安全な資産とみなされます。

一方、危険な資産とは、株式や会社の債券、不動産投資信託など、価格が大きく変動する危険性が高い資産のことです。これらの資産は、経済状況や企業業績の変化など様々な要因によって価格が変動し、場合によっては大きな損失を被る可能性があります。

具体的な計算例を挙げましょう。ある会社の株式に投資した場合、年間で8%の利益が得られると予想されるとします。同時に、安全な資産である国債の金利が年間2%だとします。この場合、株式投資によって期待される上乗せ利益、つまり危険負担の対価は、8%から2%を引いた6%となります。これは、株式に投資することで、国債に投資するよりも6%高い利益を期待できるということを意味します。

しかし、注意すべき点として、この6%という数字はあくまで期待値であり、必ずその通りの利益が得られるとは限らないということです。株式投資は価格変動リスクを伴うため、実際の利益は6%よりも高くなることもあれば、低くなること、場合によっては損失が出ることもあります。投資判断を行う際は、この点に留意する必要があります。

| 項目 | 説明 | 例 |

|---|---|---|

| 危険負担の対価 | 危険な資産に投資することで得られると期待される利益から、安全な資産の利益を引いたもの | 6% |

| 安全な資産 | 元本が大きく減る危険性がほぼ無い資産 | 国債 (金利: 2%) |

| 危険な資産 | 価格が大きく変動する危険性が高い資産 | 株式 (期待利益: 8%) |

| 計算例 | 株式の期待利益 (8%) – 国債の金利 (2%) = 危険負担の対価 (6%) | |

| 注意点 | 危険負担の対価は期待値であり、必ずその通りの利益が得られるとは限らない。 |

活用方法

投資の世界では、利益を得るためには危険を伴うという原則があります。この危険に見合うだけの見返り、つまり利益がどれだけ期待できるかを表すのが危険料です。賢い投資家は、この危険料を投資判断の重要な指標として活用しています。

危険料は、安全な投資から得られる利益と、危険な投資から期待される利益の差額で計算されます。例えば、国債のように安全な投資の利益が3%だとします。一方、ある会社の株への投資は危険ですが、期待される利益が8%だとします。この場合、株投資の危険料は5%(8%-3%)となります。つまり、この株に投資することで、安全な国債に投資するよりも5%多く利益を得られる可能性があるということです。ただし、これはあくまで期待値であり、必ず5%の利益が得られるとは限りません。株価が下落すれば、損失が出る可能性もあるのです。

投資家は、様々な投資先の危険料を比較検討することで、どの投資がより魅力的かを判断します。危険料が高いほど、大きな利益を得られる可能性がありますが、同時に大きな損失を被る危険性も高くなります。したがって、自身の投資方針やどれだけの損失までなら耐えられるかを考慮し、適切な危険料の投資先を選ぶことが大切です。大きな利益だけを求めて、過度に危険な投資に手を出すのは避けるべきです。

危険料は常に変動するため、定期的に確認し、必要に応じて投資先を見直すことも重要です。市場環境や経済状況の変化によって、安全資産と危険資産の利益差、つまり危険料も変化するからです。常に最新の情報に基づいて判断することで、より効果的な投資を行うことができます。

| 項目 | 説明 | 例 |

|---|---|---|

| 危険料 | 危険な投資に見合う利益の期待値。安全な投資と危険な投資の期待利益の差額。 | 国債利回り3%、株の期待利回り8%の場合、危険料は5% (8% – 3%) |

| 安全資産の例 | 国債 | 利回り3% |

| 危険資産の例 | 株式 | 期待利回り8% |

| 危険料の活用 | 投資家は、危険料を比較検討し、投資魅力度を判断する。 | 危険料が高いほど高利回りだが、損失リスクも高い。 |

| 投資判断 | 投資方針、許容損失額を考慮し、適切な危険料の投資先を選ぶ。 | 過度な危険投資は避ける。 |

| 危険料の変動性 | 市場環境や経済状況の変化により変動する。 | 定期的な確認と投資先見直しが必要。 |

市場環境の影響

投資の世界では、利益を得るためには常に危険がつきまといます。この危険に見合うだけの利益、すなわち上乗せされた利益のことを危険料と言います。この危険料は、常に一定ではなく、周りの状況によって大きく変わります。

景気が良い時は、人々の気持ちも明るく、投資にも積極的になります。このような状況では、危険資産への投資に対する不安は小さくなり、危険料も低くなります。みんなが利益を上げられると信じているため、少しの利益で満足するからです。

反対に、景気が悪くなると、人々は将来に不安を感じ、慎重になります。このような状況では、危険を伴う投資は避け、安全な資産に資金を集中させようとします。そのため、危険資産に投資してもらうためには、より高い利益を提示する必要があり、結果として危険料は高くなります。

また、金利の動きも危険料に影響を与えます。金利は、安全な資産で得られる利益の目安です。金利が上がると、安全な資産でも多くの利益を得られるようになるため、危険資産に投資する魅力が薄れます。同じ危険を冒すなら、より確実な利益を選びたいと思うのは当然です。すると、危険資産に投資を呼び込むには、より高い利益を提示しなければならず、危険料は小さくなります。

このように、危険料は景気の良し悪しや金利の動向など、様々な要因によって変化します。投資を行う際には、これらの要因を考慮し、適切な判断をすることが大切です。周りの状況をしっかりと見極め、危険と利益のバランスをうまくとることが、投資で成功するための鍵となります。

| 景気 | 人々の心理 | 危険料 | 理由 |

|---|---|---|---|

| 好景気 | 楽観的 | 低い | 投資への積極性が高まり、少額の利益で満足するため |

| 不景気 | 悲観的 | 高い | 安全資産への投資が好まれ、危険資産への投資を促すには高い利益が必要なため |

| 金利 | 危険料 | 理由 |

|---|---|---|

| 上昇 | 低い | 安全資産の魅力が増し、危険資産への投資を促すには高い利益が必要なため |

| 下落 | 高い | 安全資産の魅力が減り、危険資産への投資が増えるため、危険料は低くなる |

多様な種類

投資の世界では、利益を得るためには危険を伴うことが前提となります。この危険に見合うだけの利益、すなわち上乗せされた利益のことを危険料といいます。危険料には様々な種類があり、投資対象によってその内容も異なってきます。

株式投資における危険料は、株式市場の値動きによる不確実性に対する対価です。株価は企業の業績や経済状況など様々な要因によって変動するため、元本割れのリスクも存在します。このリスクを負う代わりに、投資家は値上がり益や配当金といった利益を期待できます。株式の危険料は、これらの潜在的な利益によって正当化されます。

社債投資における危険料は、主に企業の倒産リスクを反映しています。社債は企業が発行する借金証書のようなもので、投資家は企業にお金を貸す代わりに利子を受け取ります。しかし、もし企業が倒産してしまうと、投資家は元本や利子を受け取れない可能性があります。この倒産リスクに見合う対価として、社債には株式よりも高い利子が設定されていることが一般的です。社債の危険料は、この上乗せされた利子に表れています。

不動産投資における危険料は、不動産価格の変動リスクや空室リスクなどを考慮したものとなります。不動産価格は需要と供給のバランスや経済状況、金利変動など様々な要因によって変動します。また、入居者がいない期間が発生する空室リスクも存在します。これらのリスクを負う代わりに、投資家は家賃収入や売却益といった利益を期待できます。不動産の危険料は、これらの潜在的な利益とリスクのバランスによって決定されます。

このように、それぞれの投資対象には固有の危険が存在し、それに応じた危険料が設定されています。投資家はこれらの多様な危険料を理解することで、自分自身のリスク許容度に合わせた適切な投資判断を行うことができます。危険を正しく評価し、その対価に見合う利益を追求することが、投資で成功するための鍵となります。

| 投資対象 | 危険の内容 | 危険料 | 期待される利益 |

|---|---|---|---|

| 株式 | 市場の値動きによる不確実性、元本割れリスク | 値上がり益、配当金 | 値上がり益、配当金 |

| 社債 | 企業の倒産リスク | 株式より高い利子 | 利子 |

| 不動産 | 不動産価格の変動リスク、空室リスク | 家賃収入、売却益 | 家賃収入、売却益 |

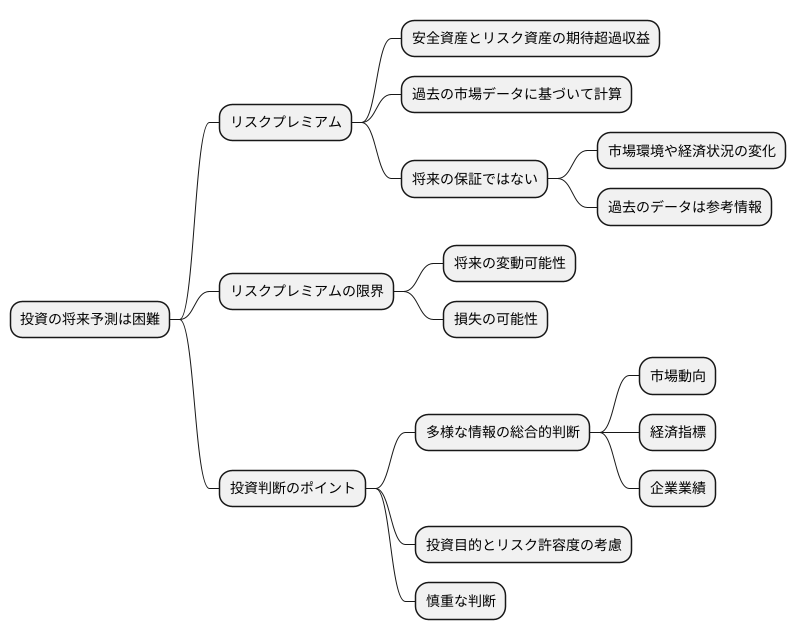

将来予測の難しさ

将来を予測することは、誰にとっても難しいことです。投資の世界では、将来の収益を見込んで資金を投じますが、その収益がどれくらいになるのかを正確に知ることはできません。将来の収益の予測に役立つ指標の一つとして、リスクプレミアムというものがあります。リスクプレミアムとは、安全な資産に投資した場合と比べて、リスクの高い資産に投資した場合に期待できる超過収益のことです。

このリスクプレミアムは、過去の市場データに基づいて計算されます。過去のデータから、どの程度のリスクを取れば、どの程度の超過収益が得られたのかを分析し、将来の予測に役立てようというわけです。しかし、将来の市場環境や経済状況が、過去と同じように推移するとは限りません。世界経済は常に変化しており、様々な要因が複雑に絡み合って動いています。過去のデータはあくまで参考情報であり、将来を保証するものではありません。

たとえば、過去のデータから計算されたリスクプレミアムが5%だったとしても、将来も必ず5%の超過収益が得られるとは限りません。市場が大きく変動すれば、リスクプレミアムも大きく変動する可能性があります。場合によっては、期待していた収益が得られないばかりか、損失を被ることもあり得ます。

ですから、投資判断を行う際には、リスクプレミアムだけに頼るのではなく、様々な情報を総合的に判断することが大切です。市場の動向や経済指標、企業の業績など、様々な情報を分析し、将来の見通しを立てる必要があります。また、自分自身の投資目的やリスク許容度も考慮に入れ、適切な投資判断を行うことが重要です。リスクプレミアムは投資判断の重要な要素の一つですが、それだけで将来を予測することはできないということを常に心に留めておく必要があります。確実な将来予測は不可能であることを理解し、常に慎重な判断を心がけることが大切です。