人生設計に合わせた資産運用:ライフサイクルファンド

投資の初心者

先生、ライフサイクルファンドってよく聞くんですけど、どういうものか教えてください。

投資アドバイザー

ライフサイクルファンドは、簡単に言うと、年齢に合わせて自動的に投資内容を調整してくれる投資信託のことだよ。若い頃は株などの値動きが大きいものに多く投資し、年をとるにつれて安全な債券などへの投資を増やしていくんだ。

投資の初心者

なるほど。でも、どうして年齢に合わせて変える必要があるんですか?

投資アドバイザー

若い頃は、たとえ損失が出ても、時間をかけて取り戻せる可能性が高いから、積極的に投資できる。でも、退職が近づくにつれて、損失が出ると取り戻す時間が少なくなる。だから、徐々に安全な運用に切り替えていくんだよ。

ライフサイクルファンドとは。

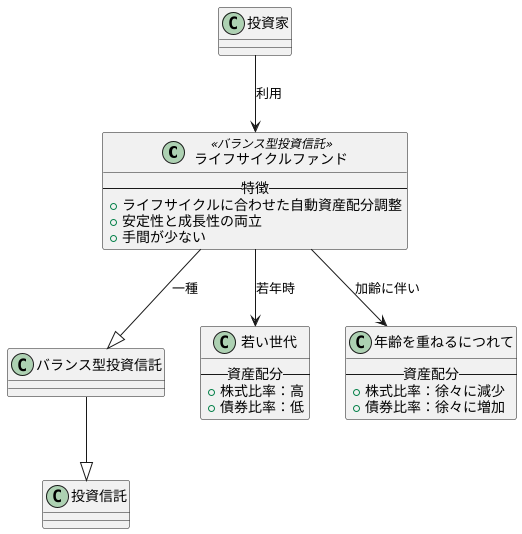

人の一生に合わせて、株や債券といったお金の運用方法を調整する投資のやり方があります。これは「バランス型投資信託」という種類の一つで、「ライフサイクルファンド」と呼ばれています。具体的には、国内外の株や債券を組み合わせ、年齢や生活の段階に応じて、どのようにお金を運用していくのかが変わっていくのが特徴です。

長期投資の新しい選択肢

近年、老後の生活資金作りなどの長期的な資産形成に関心が高まる中、投資信託の中でもライフサイクルファンドが注目を集めています。これは、国内外の株式や債券を組み合わせた、バランス型投資信託の一種です。バランス型投資信託は、株式と債券など複数の資産に分散投資することで、リスクを抑えつつ安定した運用を目指す商品です。ライフサイクルファンドは、さらに一歩進んで、投資家の年齢や退職時期といったライフサイクルに合わせて、自動的に資産配分を調整してくれるという特徴があります。

若い世代のうちは株式の比率を高め、積極的に運用することで大きな利益を目指します。年齢を重ねるにつれて、徐々に株式の比率を下げ、債券の比率を高めることで、安定性を重視した運用へと自動的にシフトしていきます。これにより、投資家は自分自身で複雑な資産配分の調整を行う必要がなく、手間を省くことができます。

特に、投資の専門的な知識や経験が不足している方や、仕事などで忙しく、こまめに資産配分を見直す時間がない方にとっては、最適な投資方法と言えるでしょう。

ライフサイクルファンドは、長期的な視点で資産形成をしたいと考えている投資家にとって、安定性と成長性を両立させる有効な手段となります。将来の年金だけでは不安という方や、老後資金を計画的に準備したいという方は、ライフサイクルファンドを検討してみる価値があるでしょう。将来への不安を和らげ、安心して人生設計を進めるための、心強い味方となるでしょう。

変化する資産構成

人生の節目節目で、お金の置き場所を適切に変えていくことが大切です。ライフサイクルファンドは、まさにこの考え方に基づいて作られています。この仕組みは、時間とともに自然と資産の組み合わせ方が変わっていくように設計されています。若い頃は、将来に向けて大きくお金を増やすチャンスがある時期です。そのため、ライフサイクルファンドでは、株式への投資を多めにすることで、大きな利益を狙います。株式は価格の上がり下がりが激しいこともありますが、長い目で見れば成長の期待が高い投資先です。

しかし、年齢を重ねるにつれて、安定した資産運用が重要になってきます。退職が近づき、まとまったお金が必要になる時期には、大きな損失は避けたいものです。そこで、ライフサイクルファンドは、徐々に株式の割合を減らし、債券の割合を増やしていきます。債券は株式に比べて価格変動が少なく、安定した収入を得られる投資先です。このように、年齢に応じてリスクを抑えながら、着実に資産を増やしていく戦略をとっています。

ライフサイクルファンドの大きな利点は、資産の組み合わせを自分で考える必要がないことです。投資の知識や経験がなくても、プロが設定した最適な配分で運用してもらえます。また、感情に左右されて慌てて売買してしまうといった投資の失敗を防ぐ効果も期待できます。市場の状況が良くても悪くても、落ち着いて長期的な視点で投資を続けられることが、ライフサイクルファンドの大きな魅力です。

| 年齢層 | 投資戦略 | 主な投資対象 | メリット |

|---|---|---|---|

| 若い頃 | 将来に向けて大きくお金を増やす | 株式 | 高い成長性 |

| 年齢を重ねるにつれて | 安定した資産運用 | 債券 | リスクを抑え、着実な資産増加 |

- ライフサイクルファンドは、年齢に応じて自動的に資産配分を調整

- 投資の知識や経験がなくても、プロが設定した最適な配分で運用可能

- 感情的な売買を防ぎ、長期的な視点で投資を続けられる

目標設定の重要性

将来のお金のことを考える時、まず何をしたいか、何のために貯めたいかをはっきりさせることがとても大切です。漠然と「お金を増やしたい」と思うだけでは、なかなかうまくいきません。しっかりと目標を定めることで、具体的な行動に移しやすくなり、成功への道筋が見えてきます。

例えば、老後の生活資金を準備したいのであれば、毎月の積立金額や運用方法などを具体的に考える必要があります。また、家の購入資金を貯めたい場合は、目標金額と購入時期を明確にし、逆算して計画を立てることが重要です。子供の教育資金についても、大学進学時期や必要な金額を予測し、早めの準備を始めることが大切です。このように、目的がはっきりすることで、何をすべきかが見えてきます。

投資信託の中でも、人生の様々な段階に合わせて作られた「ライフサイクル型」と呼ばれる商品があります。これらの商品は、老後資金の準備や住宅購入、教育資金など、それぞれの目的に合わせて設計されています。例えば、若い頃は株式など値上がりの期待が高いものに重点的に投資し、年齢を重ねるにつれて債券など値動きが安定した資産の割合を増やすことで、目標とする時期に合わせてリスクを調整していきます。

ライフサイクル型の商品を選ぶ際には、自分の状況に合った商品を選ぶことが重要です。運用期間はどれくらいか、目標金額はいくらか、どれくらいの損失までなら許容できるかなどをしっかりと考えましょう。また、商品を販売している会社や運用している会社が提供している資料をよく読んで、複数の商品をじっくりと比較検討することも大切です。それぞれの商品の特性や手数料などを理解し、自分に最適な商品を選びましょう。焦らず、時間をかけてじっくりと考えることで、将来のお金の不安を減らし、安心して生活を送るための第一歩を踏み出せます。

| 目的 | 具体的な行動 | ポイント |

|---|---|---|

| 老後の生活資金 | 毎月の積立金額や運用方法を具体的に考える | |

| 家の購入資金 | 目標金額と購入時期を明確にし、逆算して計画を立てる | |

| 子供の教育資金 | 大学進学時期や必要な金額を予測し、早めの準備を始める | |

| 投資信託(ライフサイクル型) | 年齢やリスク許容度に応じて、株式と債券の比率を調整 | 運用期間、目標金額、許容できる損失を考慮 販売会社・運用会社の資料をよく読んで、複数の商品を比較検討 手数料なども確認 |

手数料の確認

投資信託の中でも、人生の節目ごとに最適な資産配分を自動的に調整してくれるライフサイクルファンドは、長期的な資産形成に役立つ魅力的な商品です。しかし、運用を始める前に必ず確認しておきたいのが、ファンドにかかる手数料です。手数料は運用成果に直接影響を及ぼすため、軽視すると将来受け取れる金額が大きく変わってしまう可能性があります。

ライフサイクルファンドには、主に購入時手数料、信託報酬、信託財産留保額といった種類の手数料があります。購入時手数料は、ファンドを購入する際にかかる手数料です。購入金額に対して一定の割合で設定されている場合が多いです。一方で、信託報酬は、ファンドの運用や管理にかかる費用として、保有期間中継続的に発生する手数料です。こちらは保有資産残高に対して年率で表示されることが一般的です。さらに、信託財産留保額は、ファンドを解約する際にかかる手数料で、解約時の基準価額に対して一定の割合が差し引かれます。

これらの手数料は、ファンドによって金額や料率が異なります。そのため、複数のファンドを比較検討し、それぞれの手数料を把握することが重要です。手数料が低いほど、運用成果から差し引かれる金額が少なくなるため、より多くの利益を手にすることができます。例えば、購入時手数料が無料のノーロードファンドや、信託報酬が低いファンドを選択することで、コストを抑えた運用が可能です。

手数料の差は、運用期間が長くなるほど大きな影響を与えます。短期間ではわずかな差であっても、複利効果によって長期間では大きな差となる可能性があるため、安易に考えてはいけません。将来の資産を守るためにも、ライフサイクルファンドを選ぶ際には、手数料をしっかりと確認し、自身にとって最適なファンドを選びましょう。

| 手数料の種類 | 説明 | 発生時期 | 料率/金額 |

|---|---|---|---|

| 購入時手数料 | ファンドを購入する際にかかる手数料 | 購入時 | 購入金額に対して一定の割合 |

| 信託報酬 | ファンドの運用や管理にかかる費用 | 保有期間中継続的に発生 | 保有資産残高に対して年率 |

| 信託財産留保額 | ファンドを解約する際にかかる手数料 | 解約時 | 解約時の基準価額に対して一定の割合 |

分散投資の効果

資産を育てる上で、分散投資は価格の変動リスクを抑え、安定した成果を目指す有効な方法です。ライフサイクルファンドは、まさにこの分散投資の考え方を体現した商品です。国内外の株式や債券など、様々な種類の資産に投資を行うことで、一つの資産だけに集中投資する場合に比べて、市場の変動による影響を少なくすることができます。

例えるなら、卵を一つの籠に盛るのではなく、複数の籠に分けて運ぶようなものです。もし一つの籠を落としてしまっても、他の籠の卵は無事です。同じように、ある特定の資産の価格が大きく下がったとしても、他の資産への投資で損失を和らげ、全体としての資産価値の減少を抑えることができます。

ライフサイクルファンドの魅力は、市場の状況に合わせて、自動的に投資の割合を調整してくれる点にあります。経済が成長している時は、株式の割合を増やして利益を大きく伸ばし、経済が不安定な時は、債券の割合を増やして資産価値を守ります。まるで、経験豊富な船長が舵を取り、常に安全な航路を選んでくれるようなものです。

さらに、長期的な資産形成にとって、分散投資は欠かせない要素です。市場は常に変化し、将来の動向を正確に予測することは不可能です。だからこそ、様々な資産に分散して投資することで、予期せぬ出来事による損失を最小限に抑え、安定した資産の増加を目指すことができるのです。ライフサイクルファンドは、こうした分散投資の効果を最大限に活かし、長期にわたる資産運用をサポートしてくれる心強い味方と言えるでしょう。

| ライフサイクルファンドのメリット | 説明 | 例え |

|---|---|---|

| リスクの軽減 | 分散投資により、価格変動リスクを抑え、安定した成果を目指す。 | 卵を複数の籠に分けて運ぶ |

| 自動調整 | 市場状況に合わせて、株式と債券の投資割合を自動的に調整。 | 経験豊富な船長が舵を取り、安全な航路を選ぶ |

| 長期的な資産形成 | 市場の変化に対応し、予期せぬ出来事による損失を最小限に抑え、安定した資産増加を目指す。 | – |

定期的な見直し

人生設計に合わせた資産の組み合わせを自動で調整してくれるという利点を持つライフサイクル運用ですが、定期的な見直しは運用を成功させる上で欠かせない要素です。自動調整とはいえ、ご自身の状況や目標設定に変化があった場合には、運用対象の変更を検討する必要があるかもしれません。

例えば、結婚や出産、住宅の購入といった人生における大きな転換期を迎えた時、教育資金や住宅購入資金といった新たな目標設定が必要となるでしょう。このような状況の変化は、当初予定していた資金計画に大きな影響を与える可能性があります。そのため、ご自身の現状に合わせた運用対象を選び直すことが大切です。現在のライフステージやリスク許容度、将来の資金ニーズなどを改めて確認し、最適な運用を継続するために、状況に合った商品を選択し直す必要があるかもしれません。

また、世界的な不況や大きな政策変更といった、予測できない市場環境の大変動も、運用成績に影響を及ぼす可能性があります。このような予期せぬ事態が発生した場合には、柔軟に対応できるよう、定期的に運用状況を確認し、必要に応じて見直しを行いましょう。具体的には、運用報告書の内容を丁寧に確認し、想定していた利回りやリスク水準と比較することで、現状を正しく把握することが重要です。

定期的な見直しは、長期的な資産形成を成功させるための重要な鍵となります。こまめに見直しを行うことで、変化する状況に合わせて軌道修正を行い、目標達成の可能性を高めることができるでしょう。ライフサイクル運用は、あくまで資産形成を支援する一つの手段です。ご自身の状況をしっかりと把握し、主体的に運用に取り組むことが、成功への近道と言えるでしょう。

| 見直しのタイミング | 見直しの内容 | 見直しの目的 |

|---|---|---|

| 人生の転換期(結婚、出産、住宅購入など) | 運用対象の変更(教育資金、住宅購入資金など) | 現状に合わせた資金計画に見直し、最適な運用を継続するため |

| 市場環境の大変動(世界的な不況、政策変更など) | 運用状況の確認、必要に応じた見直し(利回り、リスク水準の確認) | 予期せぬ事態に柔軟に対応し、目標達成の可能性を高めるため |

| 定期的な見直し | 運用報告書の内容確認、現状把握 | 長期的な資産形成を成功させるため |